-1.jpg?width=730&height=395&name=LinkedIn%20Market%20Insight%20(3)-1.jpg)

Les dix pays de l'ASEAN et cinq pays d'Asie-Pacifique ont conclu un accord majeur donnant naissance au plus grand bloc commercial au monde. Dans cet article, nous analysons les principaux points de ce "RCEP", en mettant l'accent sur l'impact pour le commerce Europe-Asie.

2020 n'aurait pas pu être plus mouvementée. La pandémie, l'élection présidentielle américaine, les négociations UE-Royaume-Uni : tout cela donnera le ton à l'économie et à la politique internationales pendant des années. Toutefois, il ne faudrait pas oublier un événement tout aussi essentiel : la signature du tout premier accord commercial intra-asiatique, baptisé RCEP (Regional Comprehensive Economic Partnership) ou Partenariat Régional Économique Global.

Cet accord a été signé le 15 novembre 2020, après huit ans de négociations, entre 15 pays d'Asie-Pacifique. Les partenaires signataires sont la Chine, le Japon, la Corée du Sud, l'Australie, la Nouvelle-Zélande et les dix pays de l'ASEAN, le Vietnam, le Laos, le Myanmar, la Thaïlande, la Malaisie, l'Indonésie, le Brunei, le Cambodge, Singapour et les Philippines. Avec un PIB total de 26 000 milliards de dollars, cet accord commercial constitue le plus grand bloc commercial du monde, représentant 30% du PIB et 28% du commerce mondial. Le RCEP vise à réduire progressivement les droits de douane entre les 15 États membres sur une période de 20 ans.Vue d'ensemble du RCEP

Le RCEP est moins "complet" que le PTPGP (Partenariat transpacifique global et progressiste) ou les accords de libre-échange de l'Union européenne. Il aborde à peine des questions telles que le développement durable [1] ou les droits des travailleurs, privilégiant clairement l'accent mis sur le commerce, comme le montrent les deux éléments clés suivants.

- Libre-échange trilatéral entre la Chine, le Japon et la Corée du Sud

Le RCEP constitue le tout premier accord de libre-échange (ALE) trilatéral entre la Chine, la Corée du Sud et le Japon. Chacun de ces trois pays a un ALE avec l'ASEAN (Association des Nations de l'Asie du Sud-Est), mais la négociation de l'ALE trilatéral est depuis longtemps au point mort. Dans le cadre du RCEP, la Corée du Sud et le Japon vont progressivement éliminer 83% des droits de douane sur les produits de l'autre partie. La Chine supprimera également 86% des droits de douane sur les produits japonais entrant sur son marché.

La réduction des tarifs douaniers dans le secteur automobile mérite une attention particulière. Plusieurs types de pièces intermédiaires seront soumis à une élimination progressive des droits de douane. Environ 87% des exportations japonaises de pièces automobiles vers la Chine bénéficieront ainsi d'un tarif réduit une fois l'accord entré en vigueur. Pourtant, la plupart des camions et voitures de tourisme japonais et coréens entrant sur le marché chinois seront toujours soumis à un droit de douane de 20 à 25%. De même, les camions et voitures de tourisme chinois et japonais entrant sur le marché coréen seront soumis à des droits de douane compris entre 8% et 10%.

- Règle d'origine régionale

L'harmonisation de la règle d'origine parmi les signataires constitue une autre avancée. Dans le cadre de cet accord, les produits dont 40% ou plus de leurs composants proviennent des pays du RCEP seront traités de manière égale entre les 15 pays en utilisant un formulaire unifié. Selon l'estimation d'Allianz, lors de la mise en œuvre de l'accord, la suppression de cette barrière non tarifaire peut booster les exportations de marchandises intra-asiatiques de 90 milliards USD par an en moyenne.

Impact sur le commerce Asie-Europe

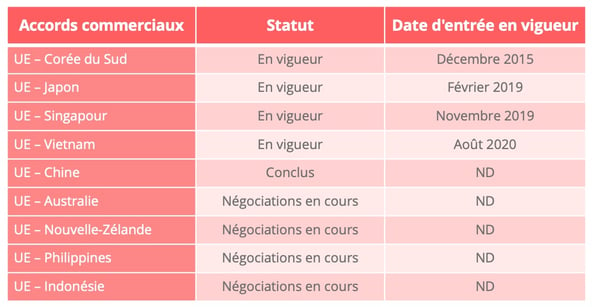

L'UE a un lien commercial croissant avec les signataires du RCEP. La Chine, le Japon et la Corée du Sud ne sont pas les seuls parmi les dix principaux partenaires commerciaux de l'UE. En outre, l'UE a signé des accords de libre-échange avec quatre signataires et négocie avec cinq autres (tableau 1). Elle vient tout juste de conclure un accord global sur l'investissement UE-Chine le 30 décembre dernier.

Tableau 1 - Les ALE de l'UE avec signataires du RCEP - ND = information non disponible - Source : Commission européenne.

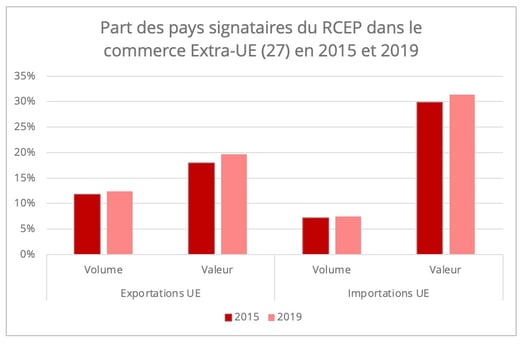

Selon les données commerciales d'Eurostat pour 2019, en valeur (euros), les signataires du RCEP représentent globalement un cinquième du total des exportations extra-UE de l'Europe et 31% du total des importations. En termes de volumes, les États membres du RCEP représentent 12% du total des exportations extra-UE (kg) et 7% du volume total des importations (graphique 2).

Graphique 2 - Source de données: Eurostat

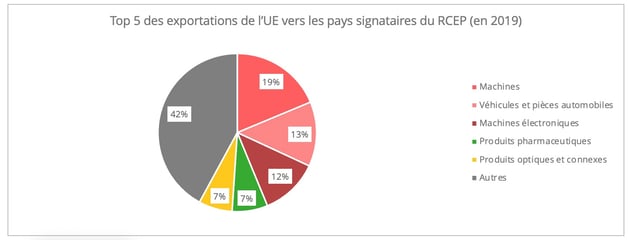

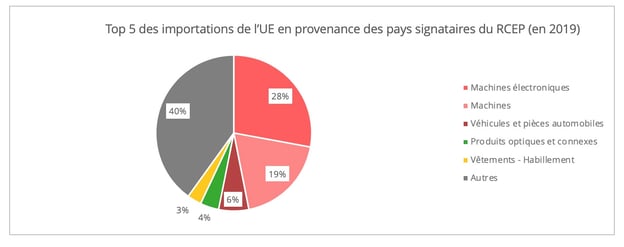

À l'import comme à l'export, les machines et les produits automobiles figurent parmi les cinq principales catégories de marchandises. En 2019, ces deux catégories représentaient 44% de la valeur et 7% des volumes des exportations de l'UE vers les pays du RCEP, ainsi que 53% de la valeur des importations et 18% des volumes.

Figure 3 - Source de données : Eurostat

Impact sur la supply chain UE-Asie

Les entreprises européennes s'appuyant sur des supply chain intra-asiatiques établies ou disposant de filiales asiatiques peuvent bénéficier d'une réduction des coûts, en vertu de la règle d'origine harmonisée et des droits de douane réduits entre les pays du RCEP. C'est particulièrement le cas des industries européennes dotées d'une chaîne d'approvisionnement bien établie en Asie, comme les secteurs de l'automobile, des machines électroniques et du textile. Par exemple, en 2019, 69% des fournisseurs d'Adidas étaient situés dans la région Asie-Pacifique. Cependant, selon les prévisions du Peterson Institute of International Economy, l'UE enregistrera globalement un modeste gain de 0,1% grâce au RCEP d'ici 2030.

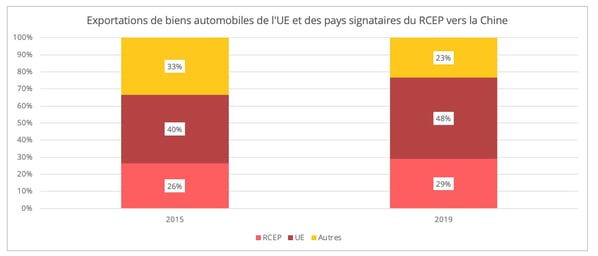

En revanche, les produits manufacturés de l'UE pourraient présenter un risque accru de perte de compétitivité dans les secteurs dotés de chaînes d'approvisionnement intra-asiatiques bien établies sur le marché du RCEP. Prenons l'exemple de l'industrie automobile chinoise. Même si l'UE reste le plus grand exportateur vers la Chine dans ce secteur, la part des fournisseurs membres du RCEP a augmenté au fil des ans, en particulier de ceux des pays d'Asie du Sud-Est, en raison de la délocalisation. Bien que leur part reste marginale, les exportations de voitures de tourisme vers la Chine depuis la Thaïlande, la plaque tournante de la fabrication automobile de l'Asie du Sud-Est, ont ainsi considérablement augmenté en valeur au cours des 5 dernières années (multipliée par plus de 5000 !). Cela est principalement dû à la délocalisation de la construction d'automobiles japonaises en Thaïlande, y compris les voitures "éco-énergétiques". Le coût de la fabrication automobile via une supply chain intra-asiatique va diminuer, au fur et à mesure de l'élimination progressive des droits de douane sur les pièces automobiles entrant dans les pays de l'ASEAN et de la suppression des barrières non tarifaires.

Figure 4 - Source de données: UN Comtrade

La recherche de compétitivité sur le marché asiatique pourrait motiver les entreprises européennes à diversifier leur chaîne d'approvisionnement au sein des pays du RCEP, au lieu de la relocaliser ou de la délocaliser vers d'autres pays non RCEP, comme l'Inde, qui a abandonné l'accord en 2019. La pandémie a servi de signal d'alarme pour de nombreuses entreprises afin d'améliorer la résilience de la supply chain, soit en diversifiant les sites de fabrication, soit en se rapprochant ou en les relocalisant. Sans oublier que l'Asie est également un marché en forte croissance. Le RCEP semble ajouter des arguments supplémentaires en faveur de la première option.

Impact sur la connectivité Europe-Asie

Il ne fait aucun doute que le RCEP dynamisera l'activité de transport de fret intra-asiatique. L'analyse du cabinet de consultants Dynamar prévoit 2,2 millions d'EVP supplémentaires dans le transport de conteneurs intra-Asie d'ici 2030, ce qui représente 5,2% des volumes d'expédition de conteneurs intra-asiatiques de 2019.

Plus précisément, sur la voie commerciale Asie-Europe, l'impact du RCEP sur la supply chain pourrait accentuer les flux d'expédition déjà asymétriques vers l'est et l'ouest. Les secteurs les plus susceptibles d'être touchés sont également ceux qui constituent une part importante du transport de fret vers l'est. Par exemple, pour l'industrie textile, une étude réalisée en 2018 estimait que la mise en œuvre du RCEP pourrait faire baisser la part de l'UE et des États-Unis dans les pays signataires de 9,5% (en 2015) à 6,5% [2]. Cependant, le directeur de la Confédération européenne du textile et de l'habillement, dans une interview à Vogue Business, a également présenté une perspective positive selon laquelle le marché asiatique intégré pourrait potentiellement augmenter la demande de matières textiles de luxe et technologiques en provenance de l'UE, ce qui pourraient éventuellement compenser les pertes dues au RCEP.

D'autres éléments peuvent rasséréner l'Europe.

- Premièrement, pour les secteurs qui sont encore bien protégés malgré le RCEP, le transport de fret vers l'est en provenance de l'UE sera moins affecté. Ce sera notamment le cas pour les produits des secteurs alimentaire et agricole, même si l'UE sera toujours confrontée à des désavantages avec des barrières non tarifaires. Les pays asiatiques, comme la Chine, le Japon et la Corée du Sud, ont montré un appétit croissant pour la gastronomie et les vins européens. En outre, l'UE a signé des accords d'indication géographique avec ces pays, visant à protéger les intérêts des produits agricoles et alimentaires de l'UE sur le marché extérieur.

- Deuxièmement, le marché intra-asiatique plus intégré, en particulier par le biais de son commerce électronique transfrontalier dans le cadre du RCEP, pourrait générer davantage d'exportations de biens de consommation européens, tels que des produits de mode, des aliments gastronomiques et des cosmétiques, en particulier vers le marché de l'Asie du Sud-Est.

- Troisièmement, les ALE de l'UE avec certains signataires du RCEP permettent en réalité à l'UE d'avoir un meilleur accès au marché que les autres signataires du RCEP dans certains secteurs. Par exemple, l'ALE UE-Corée a autorisé les voitures de tourisme européennes (SH 8703) à entrer sur le marché coréen en franchise de droits depuis juillet 2016, 5 ans après la mise en œuvre de l'accord [3]. Tandis que les voitures japonaises seront toujours soumises à un tarif de 8% [4] sur le marché coréen.

Les changements dans les flux commerciaux peuvent également affecter les modes de transport. Le RCEP pourrait générer une croissance de l'activité de transport intermodal entre l'Asie du Sud-Est et l'Europe, notamment rail-route via la Chine. En raison de la stratégie de faibles stocks et de forte rotation des fabricants de l'ASEAN et d'une infrastructure logistique ferroviaire moins bien établie en Asie du Sud-Est, les relations commerciales étroites entre l'ASEAN et la Chine peuvent notamment susciter une demande croissante de fret routier ASEAN-Chine. Actuellement, la liaison rail-route entre le Vietnam et l'Europe, via le sud-ouest de la Chine, a été établie pour des marchandises telles que les matières premières en provenance d'Europe à des fins de fabrication ultérieure.

[1] Les termes de cet accord touchant à la question de la développement durable visent à se conformer à la Convention sur la diversité biologique.

[2] La recherche a été menée avec l'UE-28 et l'Inde étant incluse.

[3] Pour plus de détails, veuillez consulter Portail d'information sur la législation douanière coréenne.

[4] 8% est également un taux d'imposition de concession, par rapport au taux d'imposition de base de 10%.

Ganyi Zhang

Docteur en sciences politiques

Nos derniers articles

-

3 min 20/02/2026Lire l'article

-

Fret routier européen : le marché spot patine

Lire l'article -

Abonné Conteneurs : 2026 commence mal pour les compagnies maritimes

Lire l'article