DOSSIER 2/5. Le commerce germano-chinois domine les échanges entre la Chine et l'Union européenne. Mais le contexte économique et géopolitique engendre quelques inflexions.

Les liens économiques entre l'Allemagne et la Chine continuent à prospérer et à dominer le commerce de la Chine avec l'Union européenne, bien que la position de l'Allemagne ait légèrement décliné au cours des deux dernières années. De plus, depuis la fin 2022, l'assouplissement de la politique Covid en Chine apporte également une nouvelle dynamique aux échanges avec l'Allemagne. Le présent document analyse donc les perspectives du commerce entre les deux pays, à la lumière de ces changements.

Panorama du commerce entre la Chine et l'Allemagne

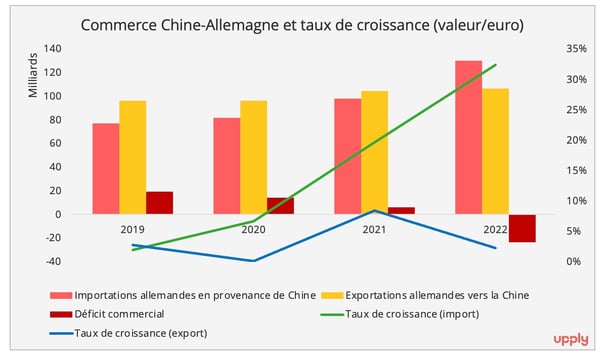

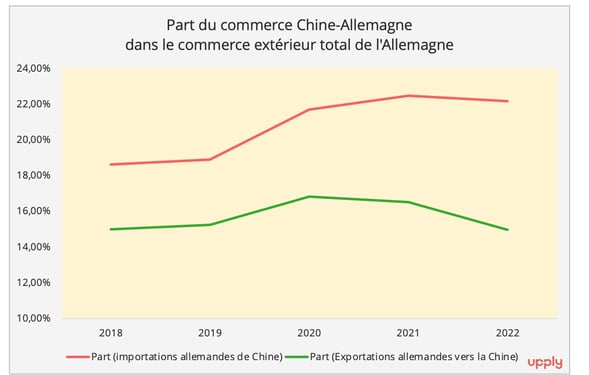

Malgré les défis économiques et politiques actuels, le commerce bilatéral entre la Chine et l'Allemagne a connu une expansion, certes modérée, au cours des dernières années. Toutefois, cette croissance a été plutôt asymétrique, les exportations chinoises vers l'Allemagne étant plus dynamiques. En conséquence, l'Allemagne a enregistré un déficit commercial avec la Chine en 2022, pour la première fois depuis 2011 (graphiques 1 et 2).

Graphique 1 - Source des données : Eurostat

Graphique 2 - Source des données : Eurostat

Dans le secteur industriel, la structure des échanges bilatéraux par produit est restée relativement stable au fil des ans. Les machines et l'industrie automobile représentent plus de la moitié des échanges entre la Chine et l'Allemagne. Toutefois, on constate une particularité en 2022 : l'augmentation radicale de la demande allemande de produits chimiques chinois, avec une hausse de 175% en termes de valeur et de 34% en volume. Ce phénomène s'explique principalement par la crise énergétique qui a frappé l'UE à la suite de la guerre menée par la Russie en Ukraine. La pénurie d'énergie a conduit les entreprises à réajuster leurs stratégies d'approvisionnement en important des produits à forte intensité énergétique de pays hors UE pour les transformer.

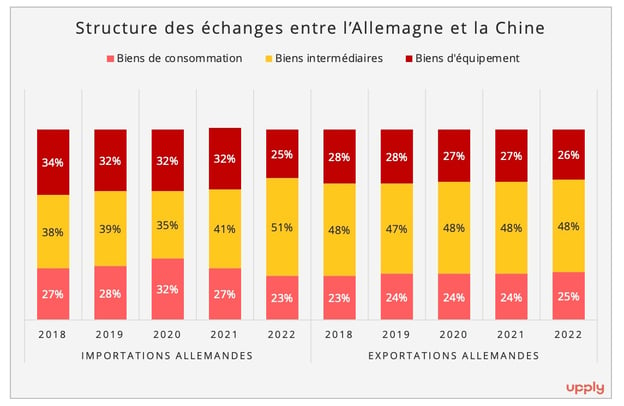

Si l'on divise les marchandises en fonction de leur utilisation finale, on constate que les biens industriels dominent le commerce bilatéral (graphique 3). En matière d’importations, la Chine fournit en 2022 plus d'un quart des biens intermédiaires que l'Allemagne a importés de pays non-membres de l'UE, et près de 10 % des importations totales de biens intermédiaires de l'Allemagne dans le monde (pays de l'UE et pays non-membres de l'UE)[1]. Cela illustre la position accrue de la Chine dans les activités manufacturières allemandes. Dans le même temps, la part de la demande allemande en biens de consommation fabriqués en Chine a diminué et ce mouvement s'accompagne d'une augmentation des vêtements et chaussures produits dans l’ASEAN importés en Allemagne. Cette transition s’était cependant amorcée avant la pandémie.

En revanche, la part des exportations allemandes de produits industriels vers la Chine a légèrement diminué. Cela pourrait être lié à la stratégie d'autosuffisance de la Chine, qui cherche à s'approvisionner davantage sur le marché intérieur. Dans le même temps, la demande chinoise en produits de consommation allemands augmente, principalement en lien avec l’importation de véhicules.

Graphique 3 - Source des données : Eurostat

- Le commerce germano-chinois dans le cadre de la connectivité Chine-UE

Malgré la croissance des échanges entre l'Allemagne et la Chine, la part de l'Allemagne dans les échanges entre la Chine et l'UE a diminué, passant de 31 % en 2018 à 28 % en 2022. Les importations de l'UE en provenance de Chine ont connu une augmentation des flux vers les pays d'Europe centrale et orientale - principalement la République tchèque et la Pologne - et vers la Belgique, qui est désormais la plus grande destination des exportations de véhicules électriques de la Chine vers l’Europe. Dans le même temps, la Chine a intensifié ses importations en provenance des principaux pays européens exportateurs de viande, tels que l'Espagne, les Pays-Bas et l'Irlande.

Toutefois, ces changements ne remettent pas en cause la position dominante du commerce germano-chinois dans la connectivité entre la Chine et l'UE. L'Allemagne représente environ un cinquième des importations de l'UE en provenance de Chine et près de la moitié des exportations de l'UE vers la Chine. En particulier, plus de 80% des exportations automobiles de l'UE vers la Chine proviennent d'Allemagne. En outre, l'axe Chine-Allemagne est le principal corridor de connectivité ferroviaire Chine-UE. Il représentait notamment 80% des volumes oust-est du corridor eurasien en 2022[2].

La réouverture de la Chine et ses échanges avec l'Allemagne

Il ne fait aucun doute que les perspectives du commerce entre la Chine et l'Allemagne en 2023 continueront à être affectées par les défis géopolitiques et économiques actuels. Néanmoins, le revirement de la Chine dans sa politique Covid a suscité un certain optimisme, comme le souligne la récente enquête sur la confiance des entreprises menée par la Chambre de commerce allemande en Chine. De même, le FMI a relevé ses prévisions de croissance mondiale à 2,9 % en janvier 2023, contre 2,4 % en octobre 2022, en raison de cette réouverture.

Nous allons donc analyser les perspectives du commerce Chine-Allemagne à la lumière de deux tendances politiques majeures dans la Chine post Zéro-Covid : la priorité donnée à la consommation intérieure pour rétablir l'économie chinoise et l'intérêt pour la réparation des relations bilatérales avec l'UE.

- Stimulation de la demande intérieure

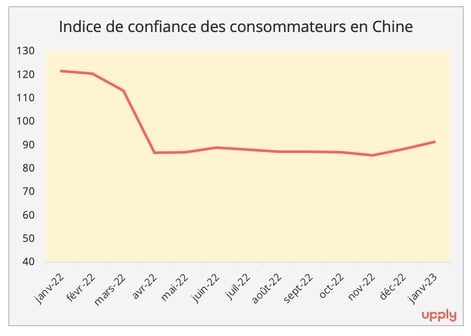

De façon générale, la stimulation du marché intérieur peut être une bonne nouvelle pour les pays qui exportent vers la Chine. Toutefois, le processus consistant à restaurer la confiance des consommateurs chinois, gravement endommagée, devrait être très progressif (graphique 4). En outre, l'Allemagne pourrait ne pas figurer parmi les principaux pays bénéficiaires de l'approche chinoise axée sur la relance de la consommation.

Graphique 4 - Source des données : Trading Economy

Premièrement, une économie axée sur la consommation peut se révéler plus favorable à des pays qui exportent des denrées alimentaires et des produits de consommation, comme la France, l'Italie et l'Espagne, qu’à des pays comme l'Allemagne, dont les exportations vers la Chine sont davantage constituées de biens d'équipement, selon une note d'information de l'Institute for Emerging Economies de la Banque de Finlande.

La consommation intérieure et les importations constatées en Chine au cours des deux premiers mois de 2023 confirment cette hypothèse. Les mois de janvier et février 2023 ont été marqués par un rebond plus rapide du secteur des services que du commerce de détail. La restauration, notamment, a connu une croissance de 9,2 % en glissement annuel, contre un rebond de seulement 2,9% pour que le commerce de détail. Au cours de la même période, une baisse de 20% des ventes d'automobiles a été enregistrée en Chine. Cette chute est en partie liée à la fin des programmes d'incitation à la consommation. On constate en conséquence une reprise plus rapide du secteur des services chinois que de l'industrie manufacturière.

Les statistiques sur les importations chinoises vont également dans ce sens. Selon les douanes chinoises, les produits alimentaires et agricoles affichent une augmentation à deux chiffres, tant en volume qu'en valeur (+11,6%/USD). La récente décision de la Chine de lever les restrictions à l'importation sur le bœuf irlandais reflète également un fort besoin d'approvisionnement extérieur en protéines. En revanche, les importations de machines (biens intermédiaires, biens d'équipement et automobiles) ont enregistré une baisse de 25,8 % en valeur.

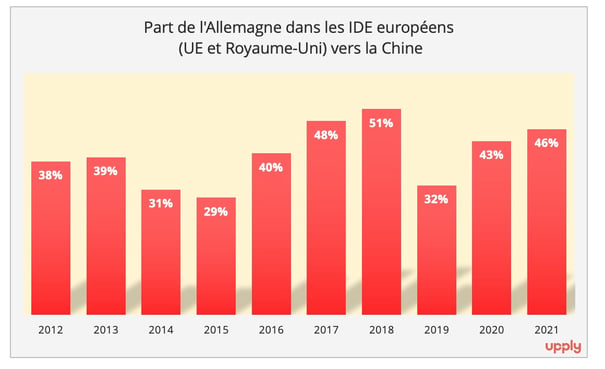

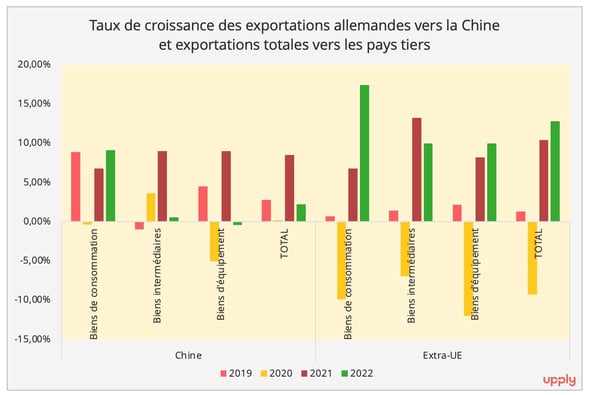

Deuxièmement, la stratégie d'autosuffisance de la Chine et la stratégie d’implantation locale des entreprises étrangères pourraient affecter la demande chinoise en produits industriels allemands en stimulant la reprise des activités manufacturières chinoises. Cette tendance peut être renforcée par le fait que l'Allemagne reste en tête des investissements directs étrangers (IDE) européens en Chine. Selon une étude du groupe Rhodium, en 2021, 46 % des IDE européens (UE et Royaume-Uni) provenaient d'Allemagne. Parmi les cinq premiers investisseurs européens en Chine (graphique 5), trois sont des entreprises allemandes de l'automobile et de la chimie (Volkswagen, BMW et BASF), secteurs dans lesquels le marché chinois continue de se développer. Les exportations allemandes de biens intermédiaires ont enregistré de meilleures performances vers l’ensemble des pays tiers que vers la Chine seule (graphique 6). Il pourrait s'agir d'un signe précurseur d’une concrétisation de la dualisation, c’est-à-dire de la stratégie consistant à amplifier la localisation des productions en Chine, tout en développant une chaîne d'approvisionnement alternative contournant la Chine.

Graphique 5 - Source de données : Groupe Rhodium

Graphique 6 - Source des données : Eurostat

En 2023, les secteurs manufacturiers allemands devraient continuer à souffrir de la crise énergétique, d’autant que la réouverture de la Chine pourrait renforcer les tensions sur l'approvisionnement mondial en pétrole et en gaz. En 2022, nous avons observé un pic de la demande allemande de produits chimiques en provenance de Chine, compte tenu de la pénurie d'énergie. Cette tendance pourrait se maintenir en 2023, tout en s’atténuant. En effet, les grands fabricants de produits chimiques, tels que BASF, réduisent les usines et leurs capacités en Europe et se concentrent sur l'expansion de leur production à proximité des marchés clés, par exemple la Chine.

- Réparation des relations bilatérales avec l'UE

À l’heure d’un interventionnisme croissant des États dans les affaires des secteurs privés, le contexte géopolitique ne doit pas être négligé. Début 2023, la Chine a manifesté une forte volonté de consolider ses relations bilatérales avec l'UE, car elle a besoin du marché européen et des investissements européens pour redresser son économie. D'autre part, l'UE, y compris l'Allemagne, adopte également une position plus ferme et une plus grande coordination avec les États-Unis, tout en reconnaissant l'importance des liens économiques avec la Chine. Ainsi, malgré l'intention de la Chine de relancer l'accord global sur les investissements, les chances sont plutôt minces dans un avenir proche.

En ce qui concerne l'Allemagne, la nouvelle stratégie vis-à-vis de la Chine, qui doit être publiée cette année, pourrait également reformater le commerce bilatéral. Bien que cette doctrine politique ne soit pas encore rendue publique, Politico a fait état d'une stratégie plus conforme à l'approche de "rivalité systématique" de l'UE, et visant à réduire la dépendance économique de l’Allemagne à l'égard de la Chine. Parmi les points mis en exergue figureraient notamment un contrôle plus pointu de l'exposition de l'Allemagne en Chine, la question des droits des travailleurs et le renforcement des relations avec Taïwan. Pour l’instant, on ne sait pas comment les désaccords sur la Chine au sein de l'actuelle coalition gouvernementale allemande (SPD, Verts et FDP) influeront sur la stratégie chinoise et sa mise en œuvre. Toutefois, une chose est sûre : l'espace dont dispose l'Allemagne pour équilibrer l'influence des États-Unis et les liens économiques avec la Chine s'amenuise.

[1] Les calculs sont basés sur les codes BEV 4 suivants : 210, 220, 420 et 530. Nous avons exclu les biens intermédiaires dans les secteurs de l'alimentation et de l'énergie en raison de la fluctuation des prix dans ces deux domaines. D’autre part, les secteurs de l'énergie et de l'alimentation représentent moins de 1% du commerce entre la Chine et l'Allemagne (en valeur) à l’import et à l’export.

[2] Ces chiffres sont basés sur les données fournies par l'indice de l'Alliance ferroviaire eurasienne.

Ganyi Zhang

Docteur en sciences politiques

Nos derniers articles

-

Abonné 3 min 24/02/2026Lire l'article -

Hapag-Lloyd-Zim : un dossier maritime à connotation géostratégique

Lire l'article -

Fret routier européen : le marché spot patine

Lire l'article