La pandémie et les nouvelles dynamiques géopolitique ont placé l'Inde sous les projecteurs en tant qu'option prometteuse de diversification de la supply chain. Sur la base des dernières données disponibles en matière de commerce et d'investissement, cet article analyse la place actuelle de l'Inde dans la reconfiguration des chaînes logistiques.

Une relation commerciale asymétrique

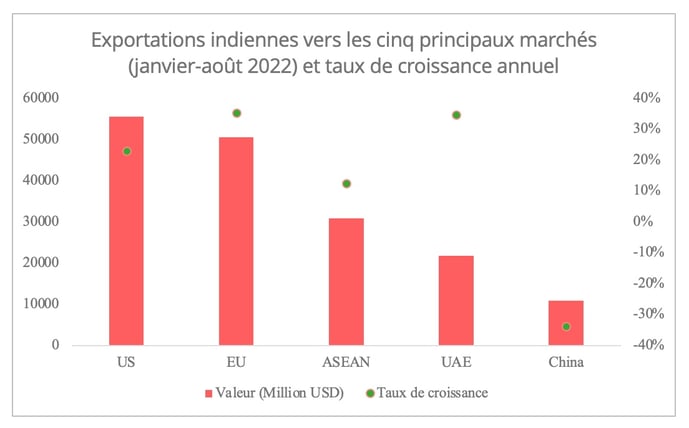

Globalement, au cours des huit premiers mois de 2022, les exportations de l'Inde ont bondi de 23 % et les importations ont augmenté de 40 %. Les États-Unis et l'Union européenne sont les deux plus grands marchés d'exportation, représentant 35% du total des exportations indiennes, avec une croissance respective de 23% et 35% en glissement annuel.

En revanche, les exportations indiennes vers la Chine ont chuté de 33% au cours de la même période, en raison de l'augmentation des droits de douane indiens sur les exportations de minerai de fer, qui sont passés de 30% à 50%, et de la faible demande chinoise due à la morosité du marché immobilier (graphique 1). Dans le même temps, la Chine reste le principal fournisseur de l'Inde, avec une augmentation de 33% au cours des huit premiers mois de 2022.

Graphique 1 - Source des données : Ministère du Commerce de l'Inde

Sur le plan industriel, bien que les produits pétroliers raffinés aient contribué à la plus grande partie de la progression de la valeur des exportations, en raison de la montée en flèche des prix de l'énergie, les biens d'équipement ont également présenté une croissance à deux chiffres. Les téléphones portables, notamment, sont devenus le troisième produit de base exporté par l'Inde vers l'UE en 2022, après les produits pétroliers raffinés et les pierres précieuses [1]. Cela peut correspondre à la décision d'Apple de délocaliser une partie de ses lignes de production en Inde. Par ailleurs, l'habillement, l'automobile et les produits chimiques sont également des secteurs qui connaissent une forte croissance des exportations vers les marchés de l'UE et des États-Unis.

Toutefois, la relation commerciale reste asymétrique. L'Inde ne représente qu'environ 2% des importations de l'UE et des États-Unis. Malgré une croissance impressionnante de 372% des exportations indiennes de téléphones portables vers le marché américain au cours des trois dernières années [2], celles-ci n'ont contribué qu'à environ 1% de la demande totale des États-Unis. Parallèlement, 78% des téléphones portables importés par les États-Unis provenaient de l'ASEAN et de la Chine.

Des investissements étrangers en plein essor

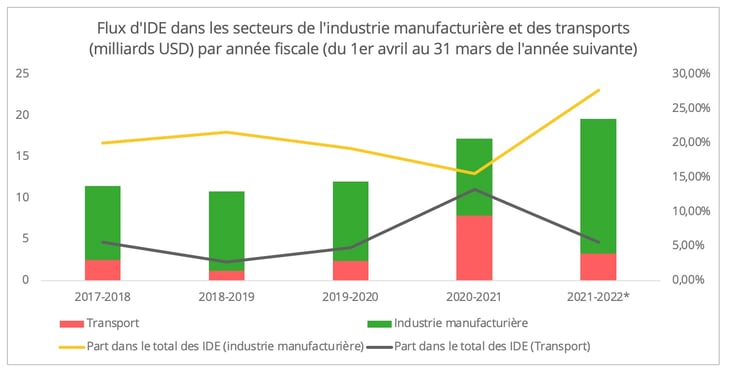

L’essor des investissements directs étrangers (IDE) dans l'industrie manufacturière indienne correspond à l'intérêt croissant du marché pour l'Inde, comme alternative à la Chine (graphique 2). Au cours de l'exercice 2021-2022, le secteur manufacturier a absorbé la plupart des IDE, avec un taux de croissance de 75%, représentant 27% du total des entrées d'IDE au cours de cette période. Les États-Unis et Singapour ont été les deux principaux pays sources d'IDE vers l'Inde [3].

Non seulement la valeur absolue du flux d'IDE a augmenté, mais le nombre de projets aussi. Selon le rapport sur l'investissement 2022 de la CNUCED, 108 opérations de financement de projets internationaux en Inde ont été annoncées en 2021, alors que le nombre moyen au cours de la dernière décennie était de 20. Les énergies renouvelables, l'automobile et les matériaux de construction ont attiré les projets les plus significatifs, en nombre ou en valeur des IDE.

Graphique 2 - Source des données : Banque de réserve de l'Inde. Les données pour 2021-2022 sont provisoires.

L'industrie du transport et de la logistique, en tant qu'épine dorsale du commerce, a également suscité un intérêt substantiel du marché. Certes, le flux d'IDE dans le secteur logistique en Inde a diminué au cours de l'exercice 2021-2022, après un pic au cours de l'exercice précédent (graphique 2). Mais le nombre de projets a doublé en 2021 (année civile), avec un total de 28, ce qui place l'Inde au neuvième rang mondial des pays qui accueillent le plus d'IDE dans les projets logistiques, selon le rapport de GlobalData[4]. Cette tendance se confirme avec le renforcement de l'engagement des principaux acteurs du marché en Inde :

- En juillet 2022, CMA Terminals (groupe CMA CGM) et J M Baxi Ports & Logistics Ltd ont formé une co-entreprise de 30 ans pour développer et exploiter le terminal portuaire de Nhava Sheva dans le port de Jawaharlal Nehru, le deuxième port le plus fréquenté d'Inde.

- En septembre 2022, le groupe DHL a annoncé qu'il allait investir 500 millions de dollars US au cours des cinq prochaines années pour accroître sa capacité d'entreposage, ses effectifs et ses initiatives de développement durable.

La nouvelle politique logistique nationale lancée en septembre, qui met l'accent sur la digitalisation et l'optimisation du secteur logistique indien, devrait attirer encore davantage d'investissements. L'un de ses principaux objectifs est de réduire la part des coûts logistiques dans le PIB de 13-14 % actuellement à un seul chiffre d'ici 2030. Toutefois, cette vision semble très ambitieuse. Dans le cas de la Chine, par exemple, ce chiffre a stagné autour de 14 % au cours de la dernière décennie, malgré les efforts considérables déployés ces dernières années en matière de digitalisation et d'investissements dans les infrastructures.

L'Inde peut-elle continuer sur sa lancée ?

Il ne fait aucun doute que les statistiques les plus récentes en matière de commerce et d'investissement dépeignent une Inde en plein essor. Selon les dernières perspectives économiques du FMI, le pays se distingue par un taux de croissance du PIB prévu à 6,8 % en 2022 et 6,1 % en 2023, soit le taux le plus élevé parmi les pays asiatiques émergents [5]. Ces chiffres contrastent avec la modeste croissance mondiale, prévue à 2,4 % en 2022 et 1,1 % en 2023. Mais la question est de savoir dans quelle mesure l'Inde peut maintenir cet élan dans la durée. Nous examinons ici certains facteurs qui pourraient influencer la projection à long terme.

- Participation à l'économie régionale

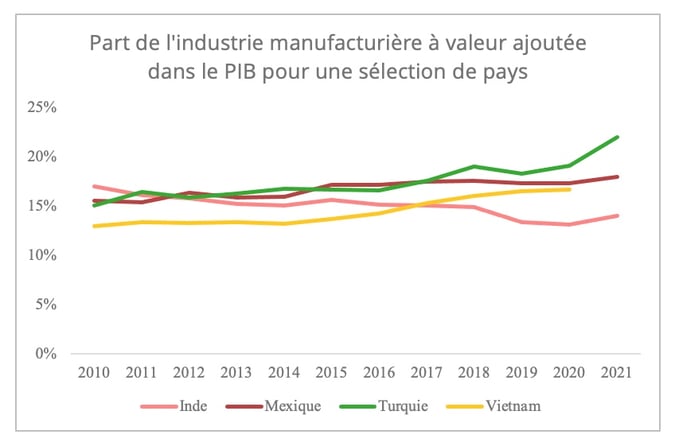

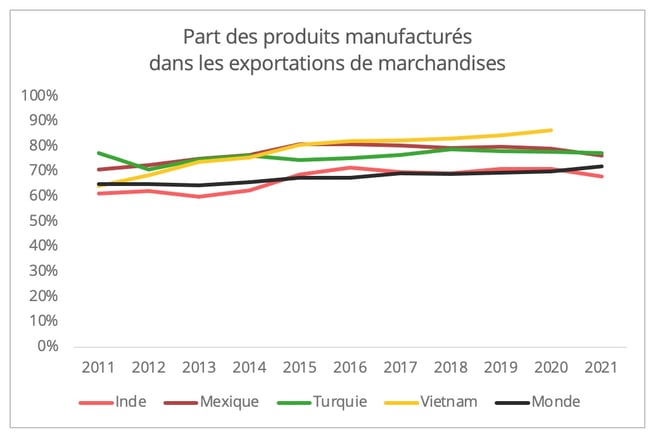

L'une des principales difficultés réside peut-être dans le fait que le secteur manufacturier indien est relativement moins bien établi et moins intégré dans l'économie régionale que d'autres zones de diversification des chaînes logistiques, comme l'ASEAN (graphique 3). Par exemple, les produits manufacturés représentaient 68% du total des exportations indiennes en 2021, c’est-à-dire moins que la moyenne mondiale de 72% (graphique 4). Cela signifie que des investissements financiers importants sont nécessaires pour transformer son industrie manufacturière. Or ces perspectives peuvent être mises à mal par les sombres prévisions économiques et la croissance très modeste du commerce mondial (1,1% selon les dernières prévisions de l'OMC).

Graphique 3 - Source des données : Banque mondiale

Graphique 4 - Source des données : Banque mondiale [6]

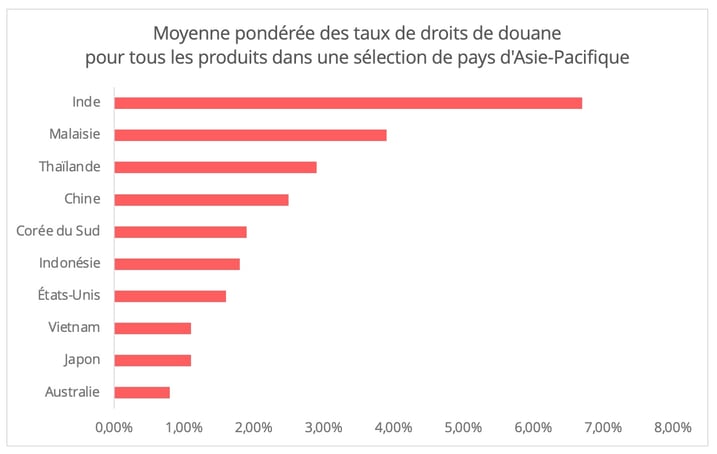

En outre, l'Inde n'a participé ni à l’accord de partenariat transpacifique global et progressiste (CPTPP) ni à l’accord global de partenariat économique en Asie-Pacifique (RCEP). Compte tenu de la régionalisation croissante des chaînes logistiques, les barrières commerciales tarifaires et non tarifaires pourraient nuire à son attractivité, en particulier pour les industries dont les supply chains mondialisées sont complexes (graphique 5). L'Inde a certes rejoint le Cadre économique indo-pacifique (IPEF) initié par l'administration Biden. Mais l'IPEF n'est pas un accord commercial accordant un accès au marché et une réduction des tarifs douaniers.

Graphique 5 - Source des données : Banque mondiale

Point positif, en revanche, la perspective d’un accord de libre-échange UE-Inde pourrait faciliter les activités commerciales entre des deux entités. La négociation a été relancée en juin 2022, et les deux parties ont convenu conjointement d'accélérer l'accord d'ici 2023.

Par ailleurs, à court terme, les stocks de pétrole bien fournis de l'Inde pourraient constituer un avantage majeur compte tenu de la pénurie énergétique actuelle. Toutefois, la forte dépendance du pays à l'égard du charbon peut laisser présager une transition énergétique difficile pour soutenir l'expansion à long terme. Les marchés semblent d'ailleurs y voir parallèlement une opportunité. La plupart des opérations de financement de projets internationaux en Inde ont été réalisées dans le domaine des énergies renouvelables (23 sur 108 en 2021).

- La résilience face à la Chine

Être moins intégré dans l'économie régionale confère un avantage : économiquement, vis-à-vis de la Chine, l’Inde est probablement moins vulnérable que l'ASEAN ou d'autres grands pays asiatiques comme le Japon et la Corée du Sud. Les échanges avec la Chine représentait 11% du commerce de l'Inde en 2021, et environ 25 % dans le cas de l’ASEAN. De même, le marché chinois ne constituait que 3% des exportations totales de l'Inde en 2021, mais 18% pour l'ASEAN. Politiquement, l'ASEAN et l'Inde ont des différends territoriaux avec la Chine. Mais la proximité géographique et l'importante asymétrie de pouvoir entre les pays de l'ASEAN et la Chine rendent ceux-ci plus vulnérables.

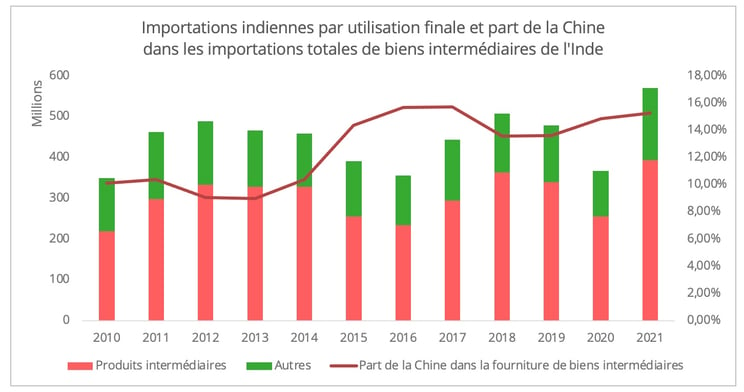

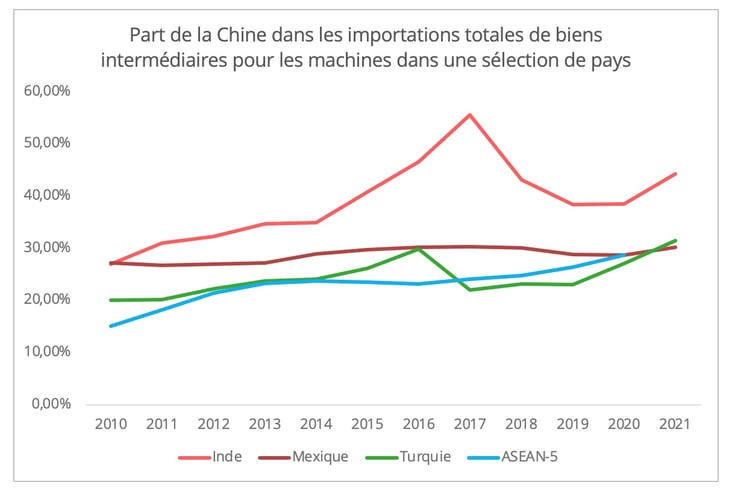

Cependant, les capacités de fabrication moins développées et l'expansion rapide de la production en Inde entraînent une inévitable augmentation de la demande en biens intermédiaires chinois, comme pour l’ASEAN. En 2021, les importations indiennes en provenance de Chine ont fait un bond de 49%, dont les trois quarts provenant de la demande de biens intermédiaires (graphique 6). Dans son industrie manufacturière de machines en pleine expansion, 45% des biens intermédiaires importés provenaient de Chine en 2021 (graphique 7). Il est frappant de constater que cette part est, en fait, beaucoup plus élevée que celle des pays de l’ASEAN. Toutefois, il faut savoir que la reconfiguration de la chaîne logistique ne se manifeste pas du jour au lendemain. La décision d'Apple de délocaliser une partie de sa chaîne de production en Inde peut inciter les fournisseurs à prendre des mesures similaires dans un avenir proche afin de réduire leur dépendance.

Graphique 6 - Source des données : Données sur les utilisations finales de l'OCDE.

Graphique 7 - Source des données : Données sur les utilisations finales de l'OCDE [7]

- Paradoxe géopolitique

Les enjeux géopolitiques jouent désormais un rôle crucial dans la conception de la politique d'approvisionnement des États, ce qui apporte à la fois des opportunités et des défis à l'Inde. Par exemple, la dernière stratégie de sécurité nationale des États-Unis, qui fait de la volonté de surpasser la Chine et de contenir la Russie les deux priorités américaines, peut placer l'Inde dans une situation paradoxale.

D'une part, la tension croissante entre la Chine et les États-Unis confère à l'Inde un rôle amplifié dans la stratégie indo-pacifique des États-Unis. La fiabilité politique étant désormais une priorité dans la conception de la politique d'approvisionnement des États, cela pourrait renforcer les intérêts visant à resserrer la connexion économique avec l'Occident. Par exemple, l'UE a non seulement repris la négociation de l'accord de libre-échange, mais a également lancé le partenariat de connectivité UE-Inde, en finançant des projets d'infrastructures, notamment dans le secteur des transports en Inde via le Global Gateway Scheme.

D'autre part, on ne peut ignorer la relation de longue date entre la Russie et l'Inde. La Russie représente toujours 40 % de l'approvisionnement de l'Inde en matière de défense, ce qui signifie que l'Inde a besoin à long terme de services de maintenance russes. L'effort institutionnel des États-Unis pour encourager le friend-shoring réduira l'espace dont dispose l'Inde pour équilibrer la Russie et les États-Unis. En outre, la crise frontalière entre la Chine et l'Inde, qui n'est pas résolue, peut également entraîner des risques de représailles économiques de la part de l'une ou l'autre des parties en cas d'escalade du conflit.

[1] Ici, le classement est basé sur le code SH à quatre chiffres, et le code SH pour les téléphones portables est 8517.

[2] Ces chiffres sont basés sur les données du Census Bureau des États-Unis.

[3] Les données de la Banque de réserve indienne ne précisent pas la valeur des IDE par pays et par champ.

[4] Les chiffres de GlobalData suggèrent que les projets nouveaux dans le secteur logistique en Inde pourraient être différents de ceux du rapport d'investissement de la CNUCED, puisque ce dernier indique que les énergies renouvelables ont représenté le plus grand nombre de projets en 2021, soit 23. Cependant, cela pourrait être dû à des méthodes différentes de collecte de données. Nous avons inclus ici les informations des deux sources, car les tendances des deux rapports offrent des informations précieuses sur le développement en Inde.

[5] Ici, les pays asiatiques émergents comprennent l'ASEAN et la Chine.

[6] En effet, le pourcentage de l'économie développée peut également être inférieur à la moyenne mondiale, comme aux États-Unis (58%), sous l'effet de la désindustrialisation. Cependant, l'Inde étant un pays en développement, la part inférieure à la moyenne peut servir d'indicateur de ses activités manufacturières moins établies.

[7] Nous n'avons examiné ici que les cinq pays de l'ASEAN qui constituent les principales options de diversification de la chaîne logistique : le Vietnam, la Thaïlande, la Malaisie, l'Indonésie et les Philippines.

Ganyi Zhang

Docteur en sciences politiques

Nos derniers articles

-

Abonné 3 min 24/02/2026Lire l'article -

Hapag-Lloyd-Zim : un dossier maritime à connotation géostratégique

Lire l'article -

Fret routier européen : le marché spot patine

Lire l'article