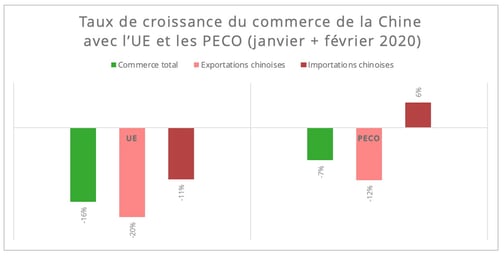

Sans surprise, l'Union européenne constate une baisse des échanges avec la Chine au premier trimestre 2020 : -10% pour les exportations et -6% pour les importations. Elle perd ainsi sa position de principal partenaire commercial de la Chine, désormais détenue par l'ASEAN. Exception notable : une augmentation globale de 6% des importations chinoises en provenance des pays d'Europe centrale et orientale (PECO) au cours des deux premiers mois.

En janvier et février, les importations chinoises en provenance de l'Europe dans son ensemble ont diminué de 11%. Cependant, 9 États membres de l'UE ont vu leurs exportations vers la Chine croître. Outre les principaux fournisseurs de viande vers la Chine, à savoir l'Espagne, les Pays-Bas et le Danemark, on trouve dans cette liste cinq PECO [1] et la Grèce. Tous les PECO ne sont pas concernés par la hausse des échanges. Le taux de croissance global de 6% des importations chinoises en provenance de ces pays est principalement attribuable à la Pologne, la Hongrie, la Slovaquie, la Bulgarie et la Lituanie (figures 1 et 3).

Figure 1 - Source des données: Administration générale des douanes chinoises

Bien que les importations chinoises d'équipements de protection médicale et de produits pharmaceutiques en provenance de l'UE aient augmenté, les produits contribuant le plus à l'augmentation du trafic en provenance de ces pays sont des produits de bases tels que les céréales, les minerais et le bois, ainsi que des produits manufacturés comme les automobiles et les machines.

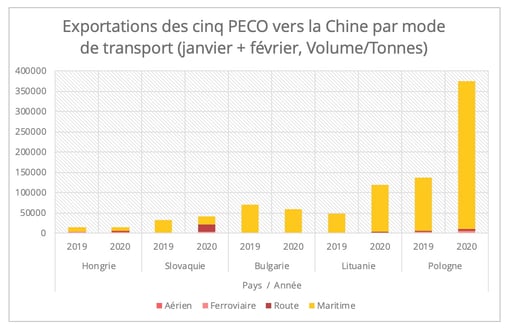

En termes de mode de transport, on observe un détournement du fret maritime au profit d'options plus rapides telles que le fret routier, ferroviaire et aérien : un phénomène qui intervient en répercussion des perturbations de la supply chain induites par la pandémie. Par exemple, le fret routier de la Slovaquie vers la Chine, au cours des deux premiers mois de 2020, a été multiplié par 13 (figure 2). Les produits concernés par ces modes d'expédition étaient principalement des produits manufacturés, des automobiles et du bois.

Figure 2 - Source de données: Eurostat

Quel lien avec les Nouvelles Route de la Soie ?

Certains peuvent voir un lien entre cette augmentation avec certains PECO et le projet chinois des Nouvelles Routes de la Soie devenu "l'Initiative Route et Ceinture" (Belt & Road Initiative, BRI). Sur les neuf pays dont les exportations vers la Chine ont augmenté, tous ont en effet rejoint cette initiative chinoise, à l'exception de l'Espagne, des Pays-Bas et du Danemark. Selon un rapport des douanes chinoises, au premier trimestre, les échanges entre la Chine et les pays intégrés dans la BRI ont augmenté de 3,2% et les importations ont bondi de 9,6%. Cela semble correspondre à ce que nous observons ici. Il est néanmoins difficile de déduire que l'adhésion à la BRI est directement associée à une augmentation du commerce : si tous les PECO ont participé au programme BRI, la moitié seulement a vu une augmentation de ses exportations vers la Chine au cours des deux premiers mois de 2020.

Figure 3 - Source : Administration générale des douanes chinoises

Pourquoi les PECO ?

Pourquoi, au sein de l'UE, les PECO ont-ils davantage bénéficié de la croissance des exportations vers la Chine ?

Pour les cas bulgare et lituanien, on peut y voir un lien avec la Belt & Road Initiative. L'augmentation des importations de céréales de Bulgarie (maïs) et de Lituanie (blé) est le résultat de la levée des barrières commerciales de la Chine à l'importation de ces deux céréales de ces pays, accords conclus lors du sommet des "17 + 1" en 2019. Une forte hausse des importations chinoises a été observée depuis août 2019, faisant respectivement de la Lituanie et de la Bulgarie les deuxième et troisième plus grand fournisseur de céréales de la Chine en 2019. Ainsi, la progression constatée en 2020 peut être considérée comme une continuité de cette tendance.

En ce qui concerne les produits manufacturés, l'investissement accru de la part des principaux fabricants d'Europe occidentale, ainsi que les investissements chinois dans certains PECO ont contribué à la croissance des importations chinoises. La Pologne est l'un des principaux fabricants européens d'appareils électroménagers, secteur qui a le plus contribué aux importations chinoises au cours des deux premiers mois. La Slovaquie, quant à elle, est l'un des pôles majeurs de fabrication automobile en Europe, et la quasi-totalité de la croissance de ses exportations vers la Chine provient des véhicules et pièces automobiles.

Naturellement, le volume des échanges plutôt modeste entre la Chine et les PECO, en particulier dans leurs exportations vers la Chine, rend l'impact de la croissance sur le commerce d'autant plus visible, si l'on compare à certains autres pays dont les volumes d'échanges avec la Chine sont plus importants. Par exemple, alors que les importations chinoises de céréales en provenance de France, le plus grand fournisseur de l'UE à la Chine, ont augmenté de une fois et demie au cours des deux premiers mois, l'impact sur le commerce sino-français total a été moins significatif, en raison d'un volume global d'échanges beaucoup bien plus important.

La tendance constatée peut néanmoins suggérer qu'il existe un potentiel commercial favorable entre la Chine et les PECO.

Un deuxième trimestre difficile

Selon les données des douanes chinoises, les échanges entre la Chine et l'UE en mars ont montré une légère reprise, tout en restant en repli, en particulier pour les exportations chinoises vers l'Europe. L'augmentation des importations européennes en provenance de Chine en mars peut être attribuée à la fois aux commandes à l'exportation passées avant le Nouvel An chinois et aux produits de protection médicale. Cependant, d'autres défis sont attendus au deuxième trimestre, compte tenu de la propagation rapide du COVID-19 dans le monde. Dans l'ensemble, pour les PECO, un tableau mitigé se dessine.

D'un côté, la demande chinoise se redresse lentement, même si le marché est toujours perturbé. Par exemple, le nouveau plan d'infrastructure de la Chine annoncé en mars pourrait générer une demande durable pour les produits de base, tels que les minerais. En dehors de cela, une demande constante de produits agricoles pour l'industrie de consommation ou de l'élevage peut être également envisagée. Elle pourrait constituer une bonne nouvelle pour la Bulgarie et la Lituanie.

Mais d'un autre côté, la suspension temporaire des activités de fabrication en Europe pour contenir le COVID-19 va induire une pénurie du côté de l'offre en produits finis de consommation. Par exemple, tous les constructeurs automobiles slovaques avaient suspendu temporairement leurs activités de fabrication à la fin du mois de mars. La reprise lente du travail fin avril peut néanmoins susciter un peu d'optimisme.

Une opportunité stratégique pour les trains de marchandises

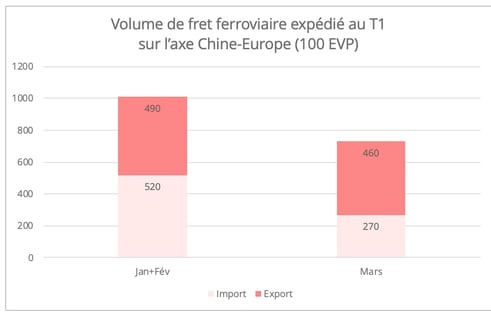

En termes d'évolution par mode de transport, on peut attendre au deuxième trimestre une nouvelle poussée au niveau gouvernemental en faveur du trafic ferroviaire Chine-Europe. Au premier trimestre, les volumes ont augmenté de 18% pour atteindre un total de 174 000 EVP (figure 4).

Le ministère chinois du Commerce, dans une circulaire publiée en avril, a annoncé la décision de faire du chemin de fer Chine-Europe l'épine dorsale qui soutiendra le commerce extérieur chinois et la reprise du travail. Plus précisément, cette instruction met l'accent sur l'amélioration du transport de conteneurs réfrigérés pour répondre aux besoins d'importations alimentaires en provenance d'Europe et sur le soutien au commerce électronique transfrontalier.

[1] Les pays d'Europe centrale et orientale font référence à la Pologne, la Hongrie, la République tchèque, la Slovaquie, la Slovénie, la Roumanie, la Bulgarie, l'Estonie, la Lituanie, la Lettonie et la Croatie.

Ganyi Zhang

Docteur en sciences politiques

Nos derniers articles

-

Abonné 3 min 24/02/2026Lire l'article -

Hapag-Lloyd-Zim : un dossier maritime à connotation géostratégique

Lire l'article -

Fret routier européen : le marché spot patine

Lire l'article