La guerre entre la Russie et l'Ukraine a radicalement modifié la connexion de fret ferroviaire entre la Chine et l'Europe via le Corridor Nord. Cet article examine l'évolution de la situation au cours des sept premiers mois de 2022, en mettant l'accent sur la période qui a suivi le déclenchement du conflit.

Selon les statistiques de China Railway, de janvier à juillet 2022, le China Railway Express, nom officiel du réseau de fret ferroviaire entre la Chine et l'Europe, a enregistré un trafic de 869 000 EVP, soit une augmentation de 4% en glissement annuel [1]. Cette augmentation peut être attribuée à l'explosion de la demande de fret ferroviaire entre la Chine et la Russie, stimulée par la hausse de 30% du commerce entre ces deux pays au cours des sept premiers mois et par la suspension des services des principaux transporteurs maritimes en Russie.

Le déclin des flux Chine-UE

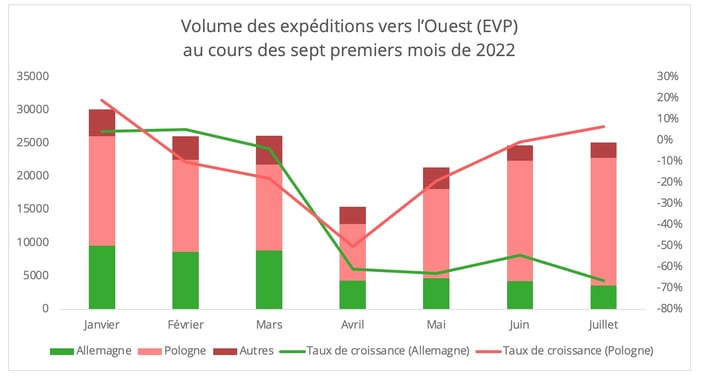

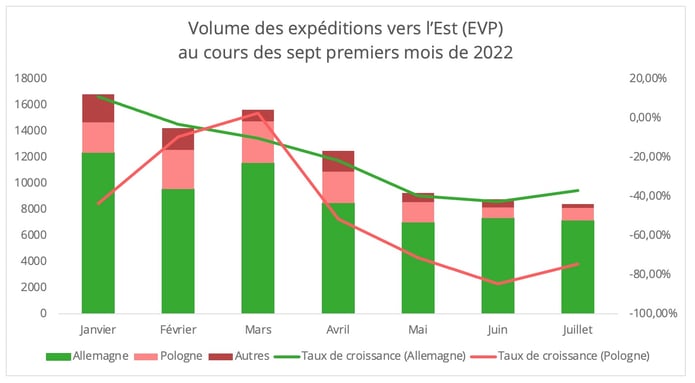

Au cours de la même période, le volume des expéditions entre la Chine et l'UE via le Corridor Nord, route qui représente l'essentiel des volumes, a logiquement diminué, de 24% dans le sens est-ouest et de 35% dans le sens ouest-est (graphiques 1 et 2), bien que le fret ferroviaire ne soit pas concerné par les sanctions décidées par l'UE. Plus précisément, les flux à destination et en provenance de l'Allemagne, qui représentaient 45% des volumes en 2021, ont chuté de 21% dans le sens est-ouest et de 38% dans le sens ouest-est.

Cependant, malgré la baisse générale, on constate depuis le mois de mai une reprise des expéditions vers la Pologne dans le sens est-ouest (graphique 1). En juillet notamment, pour la première fois depuis le début de la guerre, les volumes vers la Pologne ont enregistré une croissance de 6,6% en glissement annuel, alors que les volumes vers l'Allemagne ont chuté de 66%. Cette différence est liée au fait que la Pologne sert de plate-forme de transbordement pour la distribution vers d'autres destinations européennes, plutôt que de destination finale, mais la tendance est néanmoins intéressante à observer.

Graphique 1 - Source des données : Index 1520

Graphique 2 - Source des données : Index 1520

Une double explication à la reprise des volumes

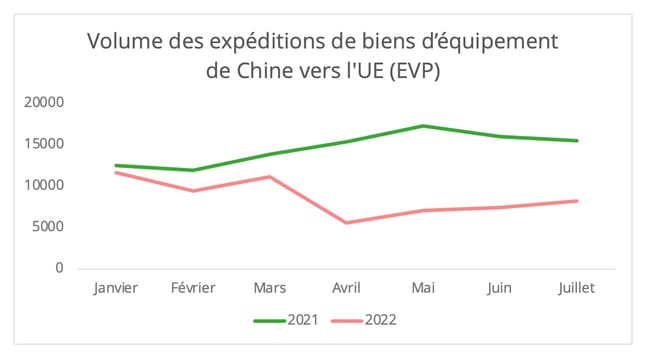

La reprise des volumes s’explique d’abord par un redressement au niveau des principaux produits acheminés par le fret ferroviaire, même s’il reste modeste. On constate ce phénomène principalement dans le secteur des biens d’équipement à destination de l'UE (graphique 3).

Graphique 3 - Source des données : Indice 1520 [2]

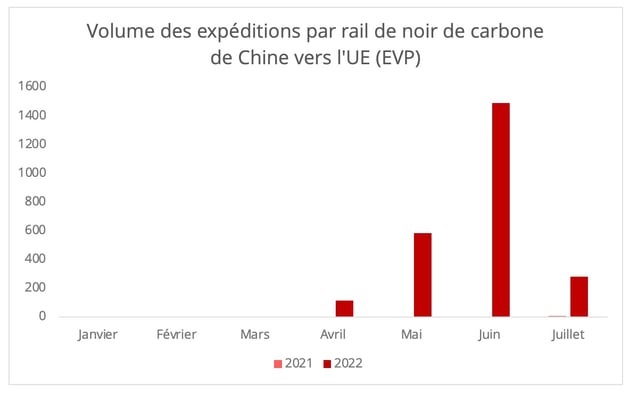

La reprise est aussi nourrie par de nouveaux flux émergents, dans les deux sens. Bien que les volumes soient modestes comparés à ceux des principaux produits transportés par le rail, comme les biens d'équipement, leur croissance à deux chiffres est néanmoins remarquable.

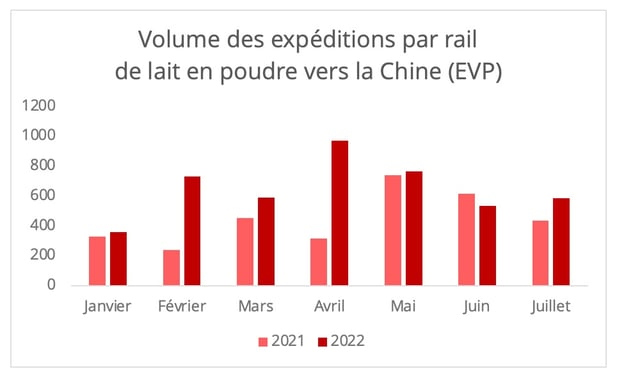

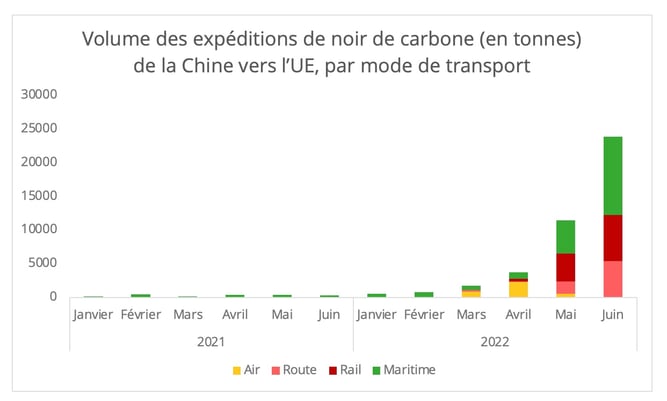

Dans le sens est-ouest, ces nouveaux produits sont notamment les noirs de carbone (graphique 4) et les produits en cuir. Dans le sens ouest-est, on remarque une augmentation de 45% des expéditions de poudre de lait. La part de ce produit dans les flux totaux vers l'est est passée de 2% en 2021 à 5% en 2022, sur la période allant de janvier à juillet. Cela peut laisser perplexe, surtout si l'on considère que le fret maritime vers la Chine offre un prix très attractif. L'un des hypothèses. est que les expéditeurs ont cherché à éviter des ruptures de chaînes logistiques lors du confinement à Shanghai, car nous pouvons observer que la poussée du fret ferroviaire correspond à cette période (graphique 5).

Graphique 4 - Source des données : Index 1520

Graphique 5 - Source des données : Indice 1520

L’arrivée de nouveaux flux peut s’expliquer par l’amélioration de l’efficacité de la route eurasienne, consécutive à l'affaiblissement de la demande. Plusieurs médias ont évoqué cette explication, dans un contexte de perturbation continue du fret maritime. C’est le cas notamment pour les expéditeurs de produits sensibles aux délais d’acheminement

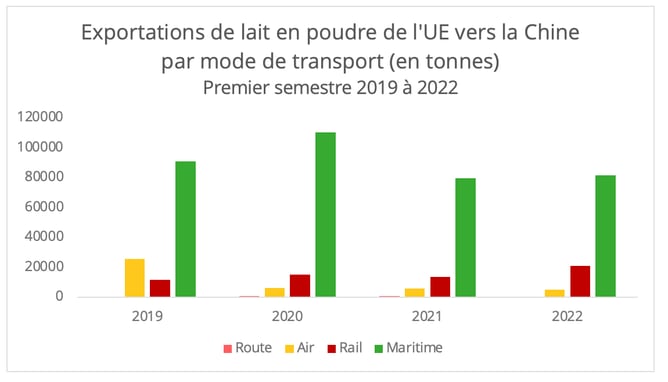

L'augmentation du volume de lait en poudre transporté via le fret ferroviaire suggère que ce n'est pas seulement la situation du fret maritime, mais aussi la capacité restreinte du fret aérien qui a pu détourner les expéditeurs vers le rail (graphique 6). Si l'on compare les premiers semestres de 2019 et de 2022, on remarque une chute de 80% du volume de lait en poudre acheminé via le fret aérien. À l'inverse, le volume par fret ferroviaire a augmenté de 79%. Il est certain que la levée par la Russie de l'interdiction d'expédier des denrées alimentaires européennes via le territoire russe en 2019 a constitué un facteur décisif. Compte tenu de l’importance de la sécurisation des approvisionnements alimentaires, l'augmentation significative des acheminements de lait en poudre par fret ferroviaire cette année peut également être liée au souci d'éviter les perturbations des chaînes logistiques dues au confinement de Shanghai. La hausse des volumes du fret ferroviaire coïncide avec la période de cet événement (graphique 5).

Graphique 6 - Source des données : Eurostat [3]

Bien sûr, dans certains cas, l'amélioration de l'efficacité des expéditions par fret ferroviaire n'a pas contribué à elle seule à la hausse. Elle est également associée à la décision des entreprises de constituer des stocks plus importants pour se prémunir contre les imprévus.

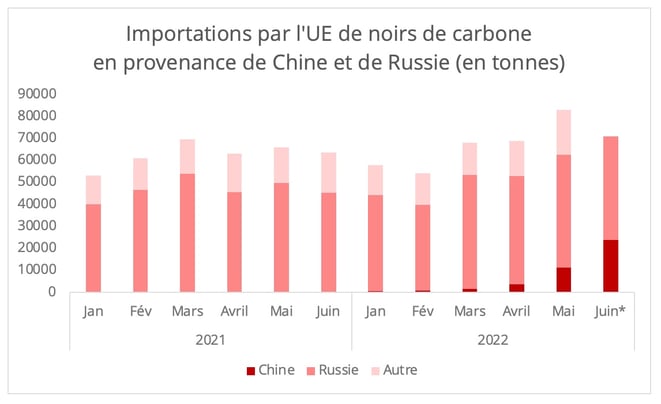

Prenons l'exemple de l'augmentation des expéditions de noir de carbone par fret ferroviaire. La guerre a poussé les fabricants de l'UE à diversifier leurs approvisionnements en noir de carbone, dont plus de 70% provenaient de Russie en 2021. Le conflit n'a pas réduit le volume absolu de noir de carbone russe à destination de l'UE. Mais l'effort de stockage pour améliorer la résilience s'est traduit par une montée en flèche des importations en provenance d’autres fournisseurs, notamment de Chine, au cours des derniers mois (graphiques 7 & 8). En mai 2022, 14% du noir de carbone importés par l'UE provenait de Chine, contre moins de 1% l'année dernière. De plus, le noir de carbone est un produit complexe à transporter pour les transporteurs maritimes, en raison des questions de sécurité [4] et du nettoyage des boîtes après utilisation. Ce facteur a aussi pu contribuer à orienter les expéditeurs vers le fret ferroviaire, surtout dans une période marquée par des pénuries de capacités de fret maritime.

Graphique 7 - Source des données : Eurostat [5]

Graphique 8 - Source des données : Eurostat

Les perspectives du Corridor Nord

Il est incontestablement difficile de parvenir à une évaluation précise des perspectives du fret ferroviaire entre la Chine et l'UE via le Corridor Nord. D'une part, on peut penser qu'il est peu probable que les volumes de transport retrouvent dans un avenir proche leur niveau d'avant-guerre, compte tenu de la durée du conflit et des relations radicalement transformées entre la Russie et l'UE. D'autre part, l'analyse ci-dessus indique que l'impact de la guerre sur le fret ferroviaire Chine-Europe est multiforme. Les facteurs suivants pourraient influencer les perspectives du Corridor Nord, dans. un sens ou dans l'autre.

- Premièrement, les sombres perspectives économiques mondiales du second semestre de 2022 affecteront inévitablement la demande de fret ferroviaire. Le niveau de stocks record enregistré dans l'UE depuis deux ans (graphique 9), qui s'explique par de multiples facteurs dont le ralentissement de la demande des consommateurs et les commandes anticipées des entreprises, pourrait faire baisser la demande globale en provenance de Chine au second semestre.

Graphique 9 - Source des données : Eurostat [6]

- Deuxièmement, la récente publication de la très attendue politique du ministère chinois du Commerce sur le soutien aux véhicules électriques (VE), par le biais du fret ferroviaire, peut redynamiser la demande. Ces dernières années, la promotion des exportations de VE est devenue l'une des stratégies industrielles prioritaires de la Chine, l'Europe étant le marché ciblé. Au cours du premier semestre de 2022, les exportations chinoises de véhicules électriques vers l'UE ont augmenté de 125%, la Belgique et la Slovénie étant les principales destinations. La part chinoise des VE importés sur le marché de l'UE au premier semestre 2022 est passée à 28 %, contre 13% en 2021[7] , en termes de valeur. Bien évidemment, la facilitation de exportations de VE chinois vers la Russie et le marché de l'UE favorisera principalement les flux Est-Ouest.

- Troisièmement, bien qu'il existe des projets d'infrastructure émergents pour des connexions ferroviaires alternatives, aucun n'est susceptible de remplacer le Corridor Nord dans un avenir proche. Certes, le corridor central ou “Middle Corridor” (route transcaspienne) a jusqu'à présent connu une croissance substantielle cette année, en raison des perturbations engendrées par la guerre en Ukraine. Toutefois, la capacité limitée laisse penser que ce corridor médian fonctionnera plus probablement comme un service complémentaire. En particulier, le gouvernement chinois, acteur essentiel de la promotion de la connexion de fret ferroviaire au démarrage, est relativement discret à l'égard du corridor central. Aujourd’hui, l'intérêt de la Chine se concentre sur le projet de chemin de fer Chine-Kirghizistan-Ouzbékistan (CKU), qui revient sur le devant de la scène grâce à la signature d'un accord en septembre à Samarkande, après plus de deux décennies de discussions. Ce projet, dont la construction doit commencer en 2023, contournera la Russie et deviendra la liaison ferroviaire la plus courte entre la Chine et l'Europe. Il ne fait aucun doute que cette route pourrait avoir un potentiel important à long terme. Cependant, les défis politiques et économiques à relever pourraient entraver la mise en œuvre de ce projet. Les intérêts des trois nations ne sont pas totalement alignés. D’autre part, les opinions publiques des deux pays d'Asie centrale se montrent parfois réservées vis-à-vis des investissements chinois.

[1] Les statistiques publiées par China Railway incluent généralement les produits destinés à l'UE et aux pays européens non membres de l'UE, y compris la Russie et le Belarus, ainsi qu'à l'Asie centrale.

[2] Les données présentées ici comprennent les codes SH 84 et 85.

[3] Ce graphique est basé sur les données Extra-UE par mode de transport. Le transport fait ici référence au mode de transport utilisé au moment du franchissement de la frontière de l'UE. Par conséquent, ces données n'offrent peut-être pas les informations les plus précises concernant le volume de transport par mode de transport dans le commerce Chine-UE, mais elles constituent une bonne référence pour l'évolution du volume de transport. Il en va de même pour les données du graphique 8.

[4] Pour plus de détails concernant les règles de sécurité, veuillez consulter, par exemple, l'avis aux clients de CMA CGM. Bien entendu, il existe également des politiques strictes concernant l'expédition de marchandises dangereuses par fret ferroviaire.

[5] En raison de la disponibilité des données, nous n'avons présenté ici que les importations de noir de carbone de Russie et de Chine en juin.

[6] La valeur se réfère ici au stock de marchandises détenu par les entreprises dans l'UE.

[7] Ces chiffres sont calculés sur la base d'Eurostat et du code SH 8703.80.

Ganyi Zhang

Docteur en sciences politiques

Nos derniers articles

-

Abonné 3 min 24/02/2026Lire l'article -

Hapag-Lloyd-Zim : un dossier maritime à connotation géostratégique

Lire l'article -

Fret routier européen : le marché spot patine

Lire l'article