L'accord de libre-échange UE-Vietnam (EVFTA) est entré en vigueur le 1er août 2020. L'occasion d'examiner ses premiers impacts et d'analyser les perspectives pour l'avenir.

L'accord de libre-échange UE-Vietnam (EVFTA), le plus ambitieux jamais conclu par l'UE avec un pays en développement, permettra de lever 99 % des droits de douane mutuels sur une période de dix ans [1]. Le moment est venu d'examiner si nous pouvons déjà constater des résultats tangibles sur le commerce entre l'UE et le Vietnam et, surtout, ce que nous pouvons anticiper dans la perspective de la reprise économique mondiale prévue en 2021.

Rappel des éléments essentiels de l'EVFTA

Depuis l'entrée en vigueur de l'EVFTA, 65 % des exportations de l'UE vers le Vietnam et 71 % des exportations vietnamiennes vers l'UE sont exemptes de droits de douane. Par exemple, tous les textiles exportés par l'UE vers le Vietnam sont soumis à des droits de douane nuls. De même, les crevettes et le riz vietnamiens bénéficient de contingents tarifaires exempts de droits et de taxes. Toutefois, les droits de douane de la plupart des marchandises les plus échangées entre les deux parties ne seront progressivement levés qu'au bout de 5 à 7 ans, par exemple les véhicules et pièces automobiles de l'UE et les chaussures vietnamiennes sur le marché de l'autre partie.

Ainsi, un changement commercial plus significatif est plus susceptible d'être observé à un stade ultérieur du processus de mise en œuvre de l'EVFTA. Le ministère vietnamien de la planification et de l'investissement a estimé que l'accord entraînerait une augmentation de 42,7 % des exportations vietnamiennes vers l'UE d'ici 2025. La Commission européenne prévoit pour sa part une croissance de 29 % des exportations de l'UE vers le Vietnam d'ici 2035.

Bilan des sept premiers mois

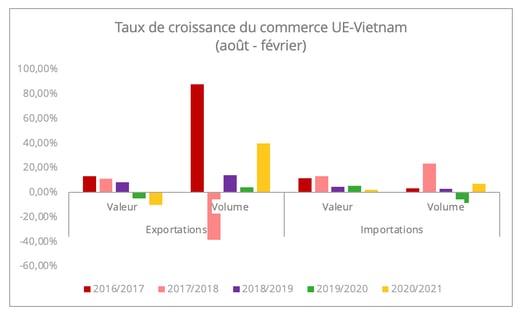

L'accord est entré en vigueur au moment même où la pandémie de Covid-19 engendrait un bouleversement du commerce mondial. En valeur, durant les sept premiers mois d’application de l'EVFTA (août 2020-février 2021), les échanges commerciaux ont connu la plus faible performance enregistrée au cours des cinq dernières années durant cette même période. La valeur des exportations de l'UE vers le Vietnam, notamment, a chuté de 10%.

Les volumes présentent une tendance différente, avec une augmentation de 40% des exportations de l'UE vers le Vietnam et de 6,8% des exportations du Vietnam vers l'UE (graphique 1). Un tel bond en volume peut être largement attribué à l'augmentation des exportations de bois brut en février 2021.

Le bois et l'industrie manufacturière connexe en tant que secteur stratégique au Vietnam pourraient être associés à l'augmentation de la demande. Le Vietnam est la deuxième destination des exportations de bois brut (code SH 4403) en dehors de l'UE, après la Chine, tant en termes de volume que de valeur.

Graphique 1 - Source des données : Eurostat

Toutefois, cette augmentation n'est pas nécessairement liée à l'EVFTA. Par exemple, les exportations de l'UE vers le Vietnam dans le secteur des machines électroniques (code SH 85) ont augmenté de 50 % en valeur et de 25 % en volume sept mois après l'entrée en vigueur de l'EVFTA. La corrélation avec l'accord est néanmoins limitée puisque les produits dont les exportations ont le plus augmenté dans cette catégorie, à savoir les groupes électrogènes (code SH 8502) et les accumulateurs électriques (code SH 8507), étaient déjà exempts de droits de douane avant l'EVFTA [2]. Cette augmentation pourrait donc être davantage liée au rebond de l'économie au cours du second semestre de 2020.

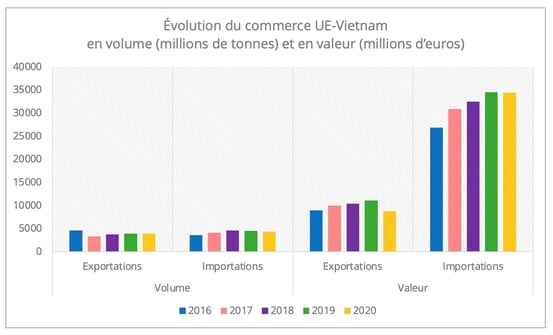

Il convient cependant de noter qu'au cours des sept mois qui ont suivi la conclusion de l'EVFTA, les échanges entre l'UE et le Vietnam ont enregistré des performances supérieures au commerce global de l'UE avec les pays tiers. Les exportations de l'UE vers le Vietnam ont chuté de 10 %, alors que la baisse atteint 19% pour les exportations de l'UE vers les pays tiers. De même, les importations de l'UE en provenance du Vietnam ont augmenté de 2 %, alors que les importations en provenance de l'extérieur de l'UE ont diminué de 10 % (graphique 2).

Graphique 2 - Source des données : Eurostat

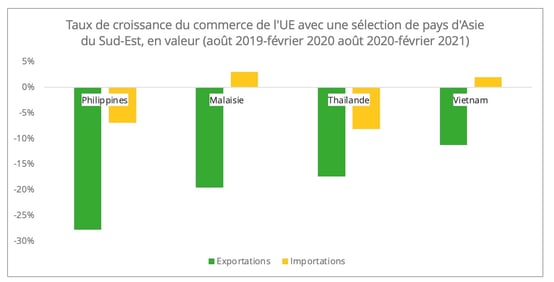

On observe aussi que les échanges de l'UE ont connu de meilleurs résultats avec le Vietnam qu'avec les autres pays d'Asie du Sud-Est, à l'exception d'une légère avance de la Malaisie en matière d'exportations (graphique 4). Le commerce entre l'UE et le Vietnam a par ailleurs connu une croissance consécutive au cours des dernières années, ce qui témoigne d'un renforcement des liens économiques bilatéraux (graphique 3). En 2020, le Vietnam a dépassé Singapour pour devenir le premier partenaire commercial de l'UE en Asie du Sud-Est.

Graphiques 3 & 4 - Source des données : Eurostat

Perspectives

Si les statistiques commerciales entre l'UE et le Vietnam au cours des sept derniers mois n'ont pas raconté l'histoire la plus optimiste qui soit, il y a certainement des perspectives plus réjouissantes à prévoir, notamment à la lumière de la reprise économique prévue en 2021.

- Reprise de la demande

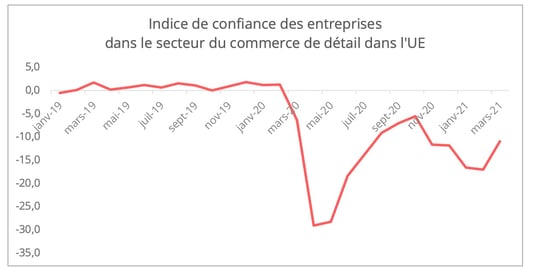

Selon les prévisions économiques intermédiaires de l'UE, le commerce de l'UE avec les pays tiers devrait connaître une croissance de 6,5% pour les exportations et de 7,5% pour les importations en 2021. Dans le cas des échanges UE-Vietnam, étant donné que la plupart des produits exportés par le Vietnam sont des produits de consommation, l’augmentation progressive de la demande dans le secteur du retail et la reprise économique entraînent une hausse des importations en provenance du Vietnam (graphique 5). Les droits de douane de la majorité des produits de consommation fabriqués au Vietnam et destinés à l'Europe ne seront progressivement libéralisés que d'ici trois à sept ans. Mais la suppression des barrières non tarifaires, comme par exemple la simplification du processus de dédouanement vietnamien, sera bénéfique pour le commerce et facilitera les opérations de transport.

Graphique 5-Source des données : Eurostat

En outre, l'accélération du processus de digitalisation engendré par la pandémie génère également une demande accrue pour les produits des technologies de l'information et de la communication (TIC) fabriqués au Vietnam. Le pays est actuellement le 7è plus grand fournisseur mondial de produits de ce type en 2019. Il est aussi un fournisseur de premier plan pour l'UE, représentant par exemple 13 % des importations totales d’appareils téléphoniques de l'UE en 2020 [3].

- Reconfiguration de la supply chain mondiale

À long terme, l'EVFTA devrait permettre aux entreprises de l'UE d’être mieux préparées face à deux grandes évolutions structurelles de la supply chain mondiale que le contexte pandémique pourrait accélérer : la diversification et la régionalisation. Prenons l'exemple du secteur du textile et de l'habillement.

En ce qui concerne la diversification, la règle d'origine instaurée dans le cadre de l'EVFTA devrait inciter le Vietnam à restructurer son industrie textile, afin de réduire sa forte dépendance à l'égard des matières premières chinoises (58 %) et ainsi de mieux tire profit de l’accord. En effet, le tarif préférentiel dans le cadre de l'EVFTA s'applique exclusivement aux matières textiles provenant de l'UE ou du Vietnam, ou encore de l’ASEAN et de la Corée du Sud, en raison de l’existence d’un pacte commercial avec l'UE. Cela signifie donc également un possible resserrement des liens commerciaux entre la Corée du Sud et l'UE via le Vietnam dans le secteur du textile, d'autant plus que la Corée du Sud est aujourd’hui le deuxième fournisseur de textile du Vietnam. Ce pays représente environ 16 % du total des importations vietnamiennes dans ce secteur. De plus, l'EVFTA et l'accord de protection des investissements en cours de ratification entre l'UE et le Vietnam offriront aux entreprises européennes un meilleur accès au marché vietnamien, qui constitue l'une des options de diversification les plus prometteuses pour les entreprises qui souhaitent diversifier leur sourcing et leur supply chain.

En ce qui concerne la régionalisation des supply chains, l'EVFTA et les autres accords de libre-échange que l'UE a signés avec les principales économies asiatiques, à savoir le Japon, la Corée du Sud et Singapour, offrent à l'UE une opportunité pour s'engager sur le marché intra-asiatique intégré, actuellement en pleine croissance. Dans le secteur du textile, la libéralisation totale des exportations de textiles en provenance de l'UE vers le Vietnam, dans le cadre de l'EVFTA, permet à l'UE d'obtenir une position avantageuse dans l'exportation de matériaux textiles techniques et de luxe. Des produits qui connaissent une rapide croissance de la demande de la part du marché asiatique.

- Des opportunités croissantes dans le secteur de la logistique

Le grand potentiel du commerce entre l'UE et le Vietnam se traduit également par des possibilités d'investissement croissantes dans le secteur de la logistique vietnamien, ce qui est pleinement en phase avec l'ambition du Vietnam de devenir un hub logistique régional d'ici 2025. L’accord de libre-échange et le futur accord UE-Vietnam sur la protection des investissements permettent à l'UE de participer à la réalisation de différentes prestations de transport maritime, comme des services d'agent maritime, de manutention de fret/conteneurs, de stockage et d'entreposage, etc.

En outre, les perspectives positives du commerce entre l'UE et le Vietnam sont susceptibles de favoriser le développement du transport multimodal (ferroviaire-maritime). Ce type d’acheminement entre l’Asie du Sud-Est et l’Europe via la Chine, qui relevait jusqu'à présent plutôt du concept, est désormais bien parti pour devenir une réalité. Par exemple, DHL propose déjà une liaison multimodale de Hanoi vers la Pologne et l'Allemagne via la Chine (Chengdu/Shenzhen). De même, Nippon Express a commencé à proposer le fret ferroviaire Chine-Europe de Suzhou à Hambourg et Duisbourg, et Chine-Asie du Sud-Est, de Suzhou à Hanoi, depuis février 2021.

La solution multimodale reste encore marginale, mais au premier trimestre de 2021, les volumes ferroviaire-maritime entre la Chine et l'Asie du Sud-Est ont augmenté de 88,5%à 66292 EVP [4]. Les volumes entre la Chine et l’Europe ont également poursuivi leur croissance à deux chiffres, avec une progression de 84 % d'augmentation durant la même période. Cependant, la congestion et la pénurie de conteneurs dans le fret ferroviaire qui se manifestent depuis 2020 indiquent un décalage entre la capacité de l'infrastructure et la demande, qui pourrait entraver la dynamique de cette connexion.

Notes

[1] 7 ans pour l’Union européenne et 10 ans pour le Vietnam.

[2] Les produits relevant des codes SH 8502 et 8507 représentent la majeure partie de l’augmentation des exportations de l’UE vers le Vietnam, en volume et en valeur.

[3] Données du code SH 8517.

[4] Ces chiffres sont basés sur les données du "nouveau corridor international terre-mer", un projet phare du gouvernement chinois visant à améliorer la connectivité entre le sud-ouest de la Chine et l'Asie du Sud-Est.

Sources

USDA, European Union - Vietnam Free Trade Agreement Ratified

European Commission, European Economic Forecast Winter 2021

European Commission, Guide to the EU-Vietnam trade and investment agreements

DG TAXUD, EU-Vietnam Free Trade Agreement: Guidance on the Rules of Origin

UNCTAD, Will COVID-19 reverse pre-pandemic fall in trade in ICT goods?

Le Courrier du Vietnam, Produits forestiers: excédent commercial de plus de 3 milliards d'USD

Hanoi Times, EVFTA brings opportunity to restructure Vietnam textile industry

Business Korean, Effectuation of Vietnam-EU FTA to Benefit Korean Firms Based in Vietnam

Textilegence, Global technical textiles market will grow exponentially

Ganyi Zhang

Docteur en sciences politiques

Nos derniers articles

-

Abonné 3 min 24/02/2026Lire l'article -

Hapag-Lloyd-Zim : un dossier maritime à connotation géostratégique

Lire l'article -

Fret routier européen : le marché spot patine

Lire l'article