Le fret ferroviaire Chine-UE via le corridor nord a connu une baisse de 34% des volumes expédiés en 2022, en raison du conflit russo-ukrainien et d’un regain de compétitivité du maritime. Certains marchés sont néanmoins prometteurs.

Le fret ferroviaire Chine-UE a incontestablement vécu une année 2022 difficile. La guerre de la Russie en Ukraine a radicalement changé la donne sur le marché. Le principal itinéraire, à savoir la route eurasienne via le corridor nord, a connu une baisse de 34% des volumes expédiés en 2022 (-33% vers l'ouest et -35% vers l'est). L’évolution mensuelle des volumes et la nature des produits transportés racontent néanmoins une histoire plus complexe qu’un déclin pur et simple du marché du fret ferroviaire Chine-UE.

En 2022, le fret ferroviaire entre la Chine et l'UE via le corridor eurasien s’est révélé à la fois plus concentré et plus diversifié.

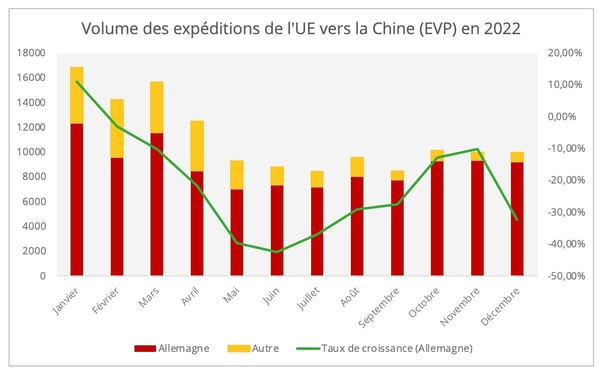

- Le marché était plus concentré car les volumes et les capacités étaient consolidés sur un ou deux axes majeurs. Dans le sens Est-Ouest, la part des volumes de la route Chine-Pologne est passée de 50% en 2021 à 64% en 2022. Au dernier trimestre de 2022, elle a même atteint plus de 70%. De même, dans le sens Ouest-Est, la part des flux de l'Allemagne vers la Chine est passée de 66% en 2021 à 80% en 2022 (90 % au quatrième trimestre)[1] .

- Dans le même temps, la nature des marchandises expédiées par cette voie se diversifie. Les incidents géopolitiques et les perturbations dans les autres modes de transport ont conjointement entraîné l'émergence d’une demande pour certains types de marchandises, qui s’est ensuite traduite en nouveaux volumes pour le fret ferroviaire. Dans le sens Est-Ouest, la part des machines est passée de 44% en 2021 à 37%, tandis que celle du secteur chimique est passée de moins de 3% en 2021 à 7% en 2022. De même, dans le sens Ouest-Est, l'industrie automobile a contribué à hauteur de 11%, contre 16% en 2021, tandis que la part des aliments transformés a grimpé de 4% à 9%.

Des flux Est-Ouest fluctuants

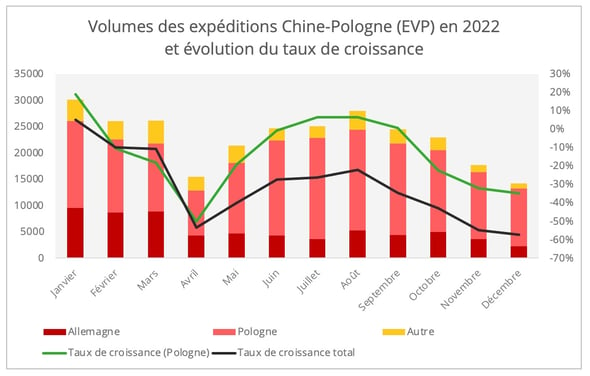

Globalement, en 2022, la demande de fret dans le sens Est-Ouest a des allures de "montagne russe". Après la chute initiale qui a suivi le déclenchement de la guerre, les volumes ont commencé à remonter en mai. Cette reprise a persisté tout au long du deuxième et du troisième trimestre, puis les volumes ont recommencé à chuter au quatrième trimestre. La fluctuation est particulièrement perceptible sur la route reliant la Chine à la Pologne. Après trois mois consécutifs de croissance au troisième trimestre, les volumes ont brutalement perdu près de 30 % au quatrième trimestre, la baisse la plus importante constatée depuis avril (graphique 1).

Graphique 1- Source des données : ERAI 1520

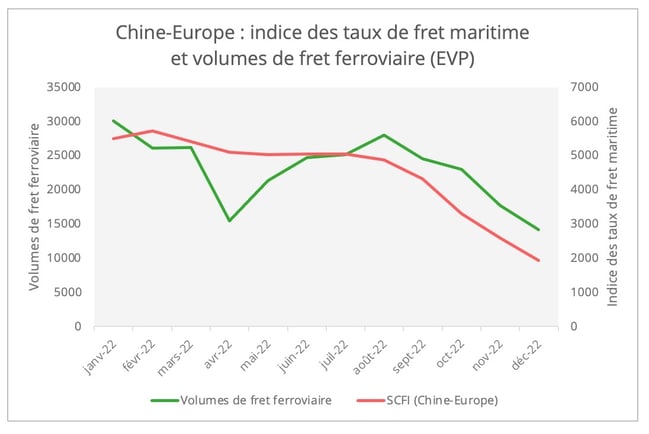

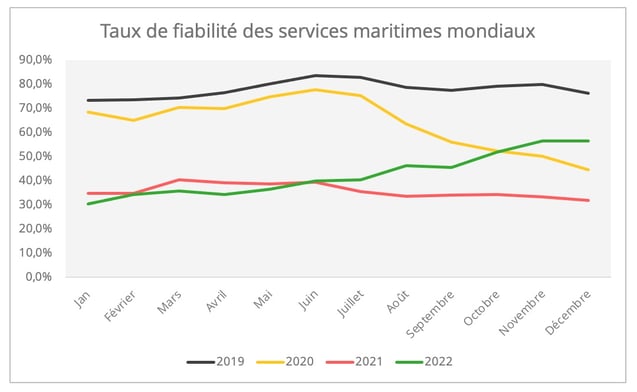

La forte volatilité du volume des expéditions de fret ferroviaire en 2022 témoigne de la sensibilité de ce marché du fret ferroviaire Chine-UE à l’évolution du secteur du fret maritime conteneurisé (graphique 2). Bien qu'ils aient amorcé une baisse, les taux de fret maritime sont restés à un niveau élevé au cours du premier semestre 2022. Le coût élevé du transport maritime et la pénurie de capacité à bord des navires, associés à un certain rebond de la demande en provenance de la Chine en raison de la guerre, ont incité les chargeurs à se tourner vers le fret ferroviaire, qui offrait les capacités nécessaires et des délais de transit fiables. Mais la situation s'est retournée. Les taux de fret maritime sont retombés à leur antérieur à la pandémie. La fiabilité des services a également renoué avec son niveau de fin 2020, ce qui a ramené les chargeurs vers le fret maritime (graphique 3).

Graphique 2 - Source des données : Shanghai Shipping Exchange, ERAI 1520

Graphique 3 - Source des données : Sea Intelligence

- Des exceptions notables

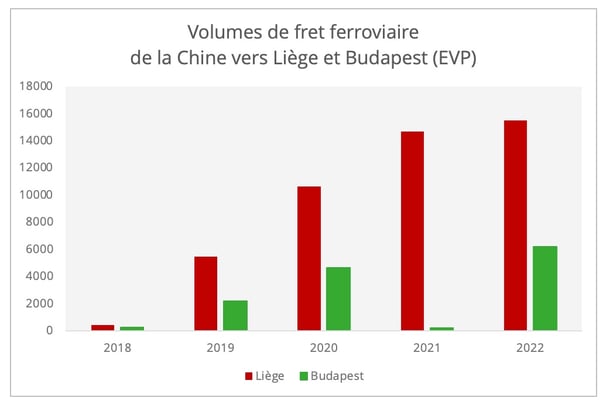

À contre-courant de la chute globale des volumes, on remarque des exceptions significatives. Les liaisons au départ de Chine vers Budapest et Liège (graphique 4) ont enregistré une croissance positive notable en 2022, malgré les perturbations géopolitiques.

La Hongrie affiche depuis longtemps son ambition de devenir un hub reliant l'Asie et l'Europe. Le volume de fret ferroviaire entre la Chine et Budapest a été multiplié par 30, passant de 200 EVP en 2021 à 6174 EVP en 2022. Cette croissance extraordinaire peut être attribuée à un détournement des flux entrant dans l'UE de Záhony (Ukraine/Hongrie) vers Małaszewicze (Pologne/Belarus) en raison de la guerre [2]. Toutefois, outre ce détournement, le vaste réseau de transport permettant d'atteindre la région de l'Europe centrale et orientale et l'importante présence économique de la Chine en Hongrie peuvent également contribuer à l'attrait de la Hongrie en tant que plate-forme de transport, même pendant cette période difficile.

La croissance du volume de la Chine vers Liège reflète quant à elle la résilience des activités de commerce électronique transfrontalier. Depuis 2019, Liège a commencé à servir de hub de distribution pour Alibaba en Europe. En conséquence, les volumes ferroviaires de la Chine vers Liège ont augmenté de 180% au cours des quatre dernières années.

Graphique 4 - Source des données : ERAI 1520

Ouest-Est : un frémissement en fin d’année

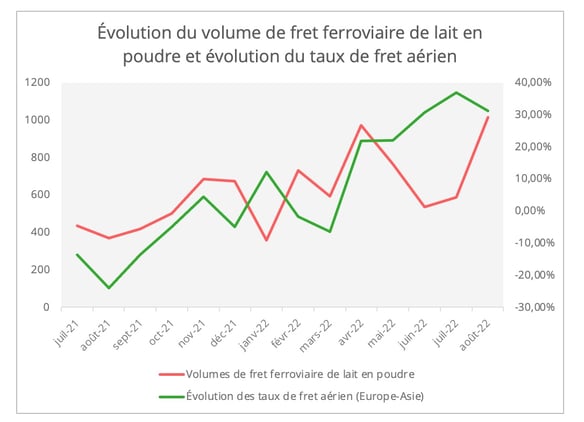

Comparé à la demande fluctuante dans le sens Est-Ouest, le marché du fret ferroviaire Ouest-Est se montre plus "monotone". Les volumes sont atones depuis la guerre, avec peu de signes de reprise (graphique 5). Seule exception : le lait en poudre. En 2022, ce produit a enregistré une croissance de 52% en glissement annuel des volumes transportés par le fret ferroviaire. Ce phénomène exceptionnel s’explique essentiellement par les perturbations du fret aérien après la guerre. Alors que les volumes de lait en poudre se détournaient progressivement du fret aérien au profit du rail depuis la pandémie, le blocage de l'espace aérien russe a encore restreint la capacité de l'Europe vers l’Asie et a fait flamber les taux de fret aérien sur cette route en 2022, accentuant le report vers le fret ferroviaire (graphique 6).

Graphique 5 - Source des données : ERAI 1520

Graphique 6 - Source des données : ERAI 1520 et UPPLY

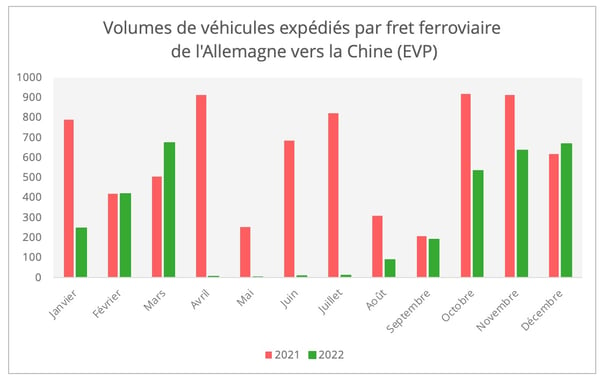

Par ailleurs, la réouverture soudaine de la Chine en décembre 2022 pourrait peut-être redonner quelques couleurs aux volumes en direction de l'Est. De l'Allemagne vers la Chine, on peut voir quelques signes légers de reprise à l'approche de la fin de l'année. Outre le lait en poudre, l'industrie automobile a commencé à revenir vers le ferroviaire, y compris pour l’acheminement des véhicules importés, des pièces automobiles et des pneumatiques [3]. Le mois de décembre 2022 a notamment montré une croissance de 16% par rapport à l'année précédente pour les véhicules expédiés d'Allemagne vers la Chine par voie ferroviaire, quasiment zéro dans la foulée du déclenchement de la guerre en Ukraine (graphique 7).

Graphique 7 - Source des données : ERAI 1520

2023 : s'adapter à la nouvelle donne

L'année 2022 offre une illustration parfaite de la manière dont les aléas du marché du fret maritime et du fret aérien façonnent en permanence le fret ferroviaire Chine-UE. En ce début 2023, certaines des conditions qui ont récemment suscité des changements vont probablement disparaître. Les liaisons de fret aérien entre la Chine et l'Europe vont reprendre progressivement après la réouverture en Chine. Les taux de fret maritime retrouvent leur niveau d'avant la pandémie, ainsi qu'une meilleure fiabilité. Tous ces facteurs laissent penser que le fret ferroviaire entre la Chine et l'UE doit se préparer à une nouvelle phase.

- Facteurs macroéconomiques

Au niveau macroéconomique, la réouverture de la Chine pourrait permettre de réinjecter des volumes. Toutefois, la croissance devrait être plus perceptible à partir du second semestre de 2023, car en début d’année, l'inflation et la baisse de la confiance des consommateurs continueront de freiner la demande en Europe. Parallèlement, l'escalade de la guerre signifie que les tensions géopolitiques, en 2023, seront un facteur susceptible de remettre constamment en cause la confiance des chargeurs sur cette route.

Dans un contexte économique et politique en mutation, l'émergence d'une chaîne d'approvisionnement mondiale plus fragmentée pourrait aussi avoir un impact à long terme sur les volumes de fret ferroviaire entre la Chine et l'UE. Selon la dernière enquête sur la confiance des entreprises réalisée par la Chambre de commerce allemande en Chine, la localisation "en Chine, pour la Chine" et la diversification de la chaîne d'approvisionnement sont les deux principales stratégies adoptées par les entreprises allemandes pour faire face à la politique Zéro Covid alors en vigueur et aux tensions géopolitiques croissantes.

En dehors de l'impact de ce scénario macro-économique, deux points susceptibles d’influencer les opérations de fret ferroviaire méritent une attention particulière.

- Le commerce électronique transfrontalier

La croissance de la ligne Chine-Liège montre le rôle essentiel du commerce électronique sur le marché du fret ferroviaire Chine-UE. L'accord entre Cainiao et DHL, signé en février 2023 pour établir un réseau de distribution en Pologne, indique un intérêt soutenu des investisseurs chinois pour cultiver ce marché. Cependant, deux éléments pourraient assombrir le marché :

- L'e-commerce transfrontalier chinois devra faire face à des défis réglementaires et logistiques. Pour expliquer son taux de croissance stagnant en 2022 dans l’Union européenne, AliExpress cite comme principales causes le règlement sur la TVA entré en vigueur en 2021 et les perturbations logistiques liées à la guerre (coût et congestion). En l'absence de perspectives claires concernant la sortie de la crise énergétique et de la spirale inflationniste, ces défis semblent devoir perdurer.

- L’évolution des comportements d’achat montre que les consommateurs sont de plus en plus favorables au e-commerce domestique. En effet, selon l'enquête 2022 sur les acheteurs de commerce électronique transfrontalier menée par International Postal Corporation, lorsqu'on les interroge sur leurs intentions futures en matière de commerce électronique,74 % des personnes interrogées sont disposées à recourir au commerce électronique national et 58 % à acheter dans les pays voisins. En revanche, elles ne sont que 38% à se dire prêtes à acheter davantage en Chine à l'avenir.

- Le transport de véhicules électriques par rail

Enfin, quand on évoque les perspectives 2023, il est incontournable de mentionner le feu vert tant attendu du gouvernement chinois pour l'expédition de véhicules électriques (VE) par fret ferroviaire. En janvier 2023, de nouvelles mesures de soutien ont été prises par les autorités chinoises. Les VE ne sont plus considérés comme des marchandises dangereuses et d'autres mesures ont été prises pour faciliter les exportations.

Au cours des trois derniers mois de 2022, on peut déjà observer le démarrage des expéditions de VE par fret ferroviaire, bien que les volumes restent très modestes (232 EVP) [4]. Le fret ferroviaire est désormais l'un des piliers de l'ambition chinoise de devenir le leader du marché mondial des VE. La pénurie actuelle de capacités de fret maritime Ro-Ro pourrait créer un effet de détournement vers le rail similaire à celui que nous avons observé au cours des deuxième et troisième trimestres de 2022. Cependant, il faut garder à l'esprit que les grands constructeurs automobiles chinois privilégient le développement de solutions de fret maritime variées, comme l'achat de leurs propres navires Ro-Ro ou l'expédition par conteneurs. Outre le soutien politique, une question mérite d'être posée : dans quelle mesure le fret ferroviaire peut-il rester une solution attractive lorsque la capacité de fret maritime augmente ?

Dans le sens Ouest-Est, la fin de la subvention chinoise pour l'achat de véhicules à énergie nouvelle en 2022 pourrait permettre aux VE importés d'entrer en concurrence sur le marché chinois, et donc susciter une nouvelle demande. Toutefois, il faut savoir que le marché chinois des véhicules importés s'est rétréci au fil des ans. Selon l'Association chinoise des concessionnaires automobiles, la Chine a importé 940 000 véhicules en 2021, contre 1 216 000 unités en 2017. Si les perturbations de la chaîne d'approvisionnement automobile ont freiné les importations, la préférence grandissante des consommateurs pour les marques nationales a également contribué à la diminution des importations. Selon l'Association chinoise des constructeurs automobiles, en 2022, les marques nationales représenteront près de la moitié des ventes de véhicules de tourisme sur le marché chinois.

Dans cet article, nous avons choisi de nous concentrer uniquement sur le corridor nord. Il faut cependant rappeler que bien évidemment, les investissements croissants des principaux acteurs du secteur de la logistique dans le corridor central ainsi que le projet phare de fret ferroviaire de la Chine (chemin de fer Chine-Kirghizistan-Ouzbékistan), qui contournera la Russie pour rejoindre l'Europe, vont aussi façonner le marché du fret ferroviaire Chine-UE.

[1] Les données de cet article concernant la route eurasienne proviennent de ERAI 1520. Elles font référence à l'itinéraire de fret ferroviaire Chine-Kazakhstan-Russie-Belarus-UE (souvent la Pologne).

[2] Ce point a été signalé dans la section Commentaires du site web sur le fret ferroviaire Chine-Europe New Silk Road Discovery. Un article récent de Rail Freight.com a également mentionné le détournement des itinéraires.

[3] Cette analyse est basée sur les données commerciales correspondant aux codes SH 8703 (véhicules), 8708 (pièces détachées automobiles) et 4011 (pneumatiques). NB : l'augmentation du volume de véhicules n'était pas associée aux véhicules électriques.

[4] Ce chiffre est basé sur les statistiques du code SH 870380.

Ganyi Zhang

Docteur en sciences politiques

Nos derniers articles

-

Abonné 3 min 24/02/2026Lire l'article -

Hapag-Lloyd-Zim : un dossier maritime à connotation géostratégique

Lire l'article -

Fret routier européen : le marché spot patine

Lire l'article