La diversification des sources d’approvisionnement est affichée comme une priorité par les entreprises et les États. Elle commence à produire des effets tangibles sur le commerce mondial.

La pandémie mondiale et les tensions géopolitiques actuelles ont placé la diversification au coeur de la stratégie supply chain des entreprises, mais aussi au centre de la politique industrielle des gouvernements. Trois ans après le début de la pandémie, jusqu’où cette stratégie de diversification des sources d'approvisionnement a-t-elle été mise en œuvre ? Pour répondre à cette question, nous avons choisi d’examiner les activités économiques des principaux pays susceptibles d’être concernés par la diversification des sources d'approvisionnement. Notre analyse comprend deux volets. Ce premier article est consacré aux enseignements que l’on peut tirer de l’évolution des échanges commerciaux, tandis que le second concernera les investissements directs étrangers (IDE).

Une diversification plus flagrante du commerce américain

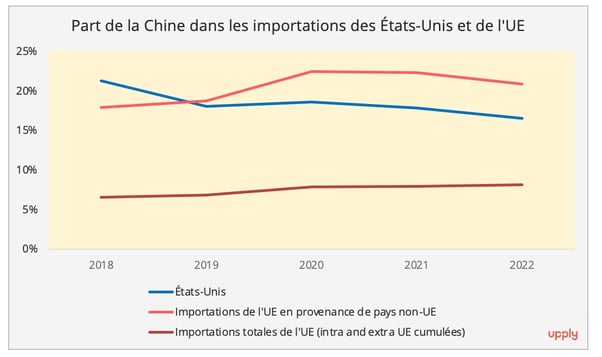

Si l'on compare les relations commerciales de la Chine avec l'UE d’un côté et avec les États-Unis de l’autre, il apparaît que ces derniers diversifient leurs échanges commerciaux beaucoup plus rapidement que l'Europe (graphique 1). Au cours des cinq dernières années, même si le volume absolu des échanges entre la Chine et les États-Unis continue d'augmenter, la part de la Chine dans les importations américaines est passée de 21% en 2018 à 17% en 2022.

Le commerce entre l'UE et la Chine présente en revanche un schéma assez complexe. La part de la Chine dans les importations totales de l'UE (intra-UE et extra-UE confondues) est passée de 7% en 2018 à 9% en 2022, mais sa part dans les importations de l'UE en provenance de pays non-membres de l'UE a diminué au cours de ces deux dernières années. La crise énergétique et les évolutions géopolitiques ont limité l'approvisionnement intra-UE et ont favorisé une augmentation de la demande en produits énergétiques provenant de l’extérieur, comme le GNL américain.

Dans le cas des États-Unis, où la diversification est plus flagrante, les biens d'équipement ont constitué le segment dans lequel la réorientation du commerce est la plus importante, principalement vers l'Asie du Sud-Est et Taïwan. Les échanges entre la Chine et les États-Unis dans le secteur automobile sont relativement solides, mais la position du Mexique en tant que fournisseur clé des États-Unis dans ce secteur s'est également renforcée.

Graphique 1 - Source des données : Census Bureau et Eurostat.

Une légère diminution de l'offre chinoise en 2022

La dépendance de ces pays de diversification à l'égard des biens intermédiaires et des matières premières chinoises a toujours été un enjeu essentiel. Nous étudions ici les échanges de biens intermédiaires entre l'ASEAN, le Mexique, l'Inde et certains pays d'Europe centrale et orientale (Pologne, Slovaquie, République tchèque, Hongrie et Roumanie[1]) avec la Chine.

L'ASEAN, le Mexique et l'Inde ont tous connu une croissance de la part des biens intermédiaires chinois jusqu'en 2021, puis un repli en 2022. En 2021, la reprise alors précoce de la production en Chine a propulsé les exportations à un niveau record, alors que la pandémie continuait à freiner les capacités de production des autres pays. Toutefois, le scénario s'est inversé en 2022. La fermeture brutale de la Chine s'est traduite par une perte au demeurant mineure des exportations chinoises vers ces pays, d'autant plus que les pays destinataires levaient quant à eux progressivement les restrictions liées à la pandémie.

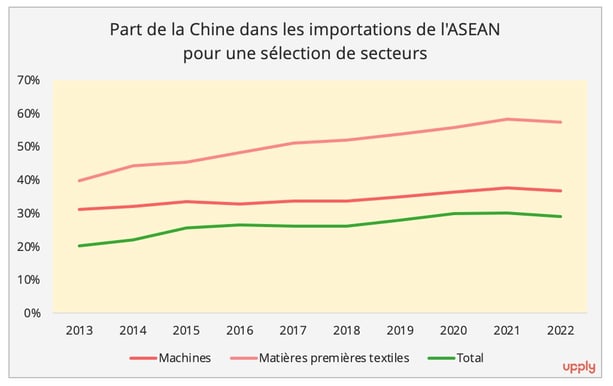

Dans le cas de l'ASEAN, une légère baisse de la part chinoise en 2022 est perceptible dans les secteurs des biens d’équipement et du textile (graphique 2), les deux secteurs dans lesquels le déploiement du concept "Chine plus un" est le plus visible. Bien que la Chine continentale reste le principal fournisseur de matières premières et intermédiaires de l'ASEAN, nous observons une augmentation des importations en provenance de Taïwan et de la Corée du Sud dans le secteur des machines et un approvisionnement intra-ASEAN en plein essor pour l'industrie textile.

Graphique 2 - Source des données : ASEAN Stats[2].

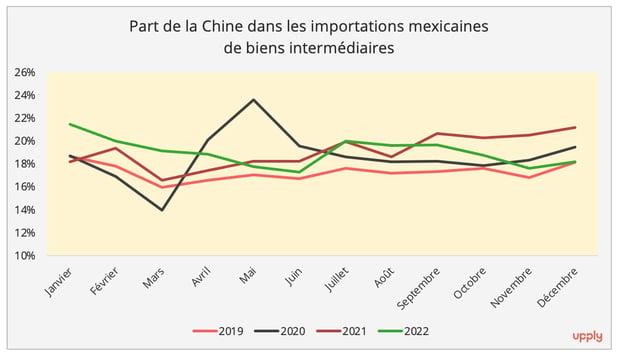

En ce qui concerne le Mexique, l’approvisionnement en pièces automobiles fabriquées en Chine a fortement augmenté au cours de la dernière décennie, passant de 3,6% en 2012 à 10,2% en 2021[3]. Les données sur les échanges Chine-Mexique de pièces automobiles pour 2022 ne sont pas encore disponibles, mais on constate que la part de la Chine dans la fourniture globale de biens intermédiaires au Mexique a légèrement diminué, en particulier au cours du second semestre 2022 (graphique 3). En décembre 2022, elle est retombée au niveau de 2019.

Graphique 3 - Source des données : Bureau des statistiques du Mexique.

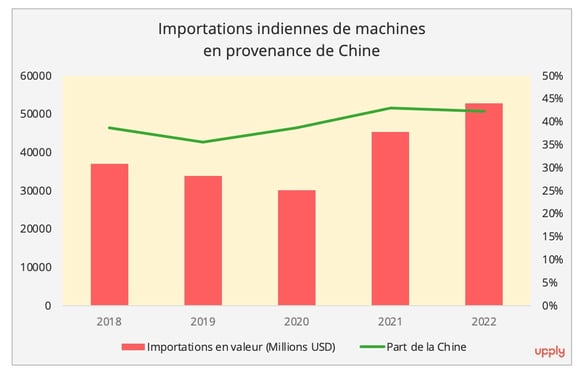

Il en va de même pour l'Inde. Nous prenons ici l'exemple des importations indiennes de machines et biens d'équipement [4], car le gouvernement indien et les entreprises étrangères ont exprimé un intérêt majeur pour l’extension des capacités de production dans ce secteur en Inde (comme le montre par exemple la nouvelle usine Foxconn pour Apple). Dans le domaine de la production de biens d'équipement, bien que la Chine reste un fournisseur dominant, sa part a également connu une légère baisse en 2022 (graphique 4), alors que Singapour, la Corée du Sud et le Vietnam montent en puissance en tant que sources d’approvisionnement. Les importants investissements directs étrangers (IDE) réalisés en Inde l'année dernière mettent en lumière le potentiel de ce pays dans les activités manufacturières. Au cours des neuf premiers mois de 2022, l'Inde a été le plus grand bénéficiaire des investissements consacrés à des nouveaux projets dans la région Asie-Pacifique, avec 60 milliards de dollars d'IDE. Elle dépasse ainsi la Chine pour la première fois.

Graphique 4 - Source des données : Ministère indien du commerce et de l'industrie.

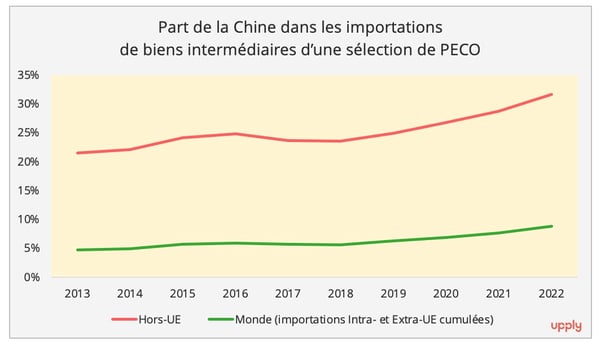

Les cinq pays d'Europe centrale et orientale (PECO) constituent la seule exception parmi les régions étudiées. La position de la Chine en tant que fournisseur de biens intermédiaires des PECO s'est renforcée au fil des ans et s'est accélérée depuis 2020 (graphique 5) [5]. Dans le cas de la Pologne, la plus grande économie des PECO, les biens intermédiaires chinois représentent 34% des importations en provenance de pays non-membres de l'UE, alors que ce chiffre était de 20% il y a dix ans.

Graphique 5 - Source des données : Eurostat.

Tendance temporaire ou durable ?

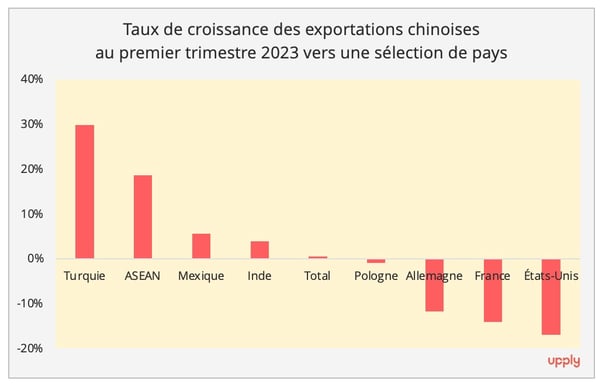

Le confinement strict de la Chine en 2022 et les tensions géopolitiques persistantes ont poussé les entreprises étrangères à développer une stratégie de diversification de la chaîne d'approvisionnement. La réouverture de la Chine pourrait potentiellement infléchir la tendance. Effectivement, au premier trimestre 2023, les exportations chinoises ont connu une légère croissance (+0,5%) et le pays a enregistré un PIB meilleur que prévu (+4,5%). Cependant, la structure du commerce chinois montre des évolutions au niveau des partenaires commerciaux comme de la nature des produits d'exportation, ce qui suggère l’émergence d’un nouveau modèle de supply chain.

En ce qui concerne les destinations d'exportation, outre l'essor du commerce Chine-Russie, on remarque une progression des exportations chinoises vers les pays de diversification des approvisionnements, comme l'ASEAN, le Mexique, l'Inde et la Turquie. En revanche, les exportations chinoises vers l'UE et les États-Unis ont continué à diminuer. Vers les PECO, elles se sont aussi contractées, mais à un rythme beaucoup plus modéré qu’à destination de leurs voisins de l’Ouest (graphique 5). Ces éléments suggèrent une croissance continue des liens entre la Chine et les pays privilégiés en tant qu’options de diversification en matière de sourcing.

Graphique 6 - Source des données : Douanes chinoises.

Une évolution se manifeste aussi au niveau du type de produits exportés au cours du premier trimestre 2023.

D'une part, l'industrie automobile chinoise, un domaine que le gouvernement cherche à promouvoir sur le marché mondial, affiche sans discontinuer de solides performances, avec une augmentation significative des exportations de véhicules (+81,%/valeur) et de pièces détachées (+11,3%/valeur). Avec la fin de la subvention à l'achat de véhicules électriques par le gouvernement chinois, la morosité du marché automobile intérieur et le soutien politique fort de la Chine aux exportations de véhicules électriques ouvrent la voie à la poursuite d’une forte dynamique d’exportation pour l'industrie automobile chinoise.

D'autre part, la faiblesse de la demande extérieure continue de freiner les performances des principaux produits d'exportation chinois, à savoir les produits électroniques. Au cours du premier trimestre, selon les douanes chinoises, les exportations chinoises de téléphones portables ont ainsi diminué de près de 10 %, tandis que les appareils de traitement des données et pièces détachées ont plongé de près de 30 %.

Les exportations, dans cette catégorie de produits, ne devraient pas se redresser facilement. En effet, les pays qui ont bénéficié de la stratégie "Chine Plus Un" souffrent également de la faiblesse de la demande extérieure. Par exemple, les exportations du Vietnam, qui est devenu un centre de production de biens d'équipement, ont chuté de 11% au premier trimestre 2023. L'indice des directeurs d'achat du secteur manufacturier vietnamien, qui s’établit à 46,7 en avril, confirme encore un peu plus la contraction constatée en mars. Selon S&P Global, les nouvelles commandes diminuent dans des proportions nettement plus rapides en 2023. Ces éléments traduisent une stagnation des performances commerciales. Par conséquent, bien que la Chine joue toujours un rôle dominant dans la production de biens d'équipement, la faiblesse de la production dans ces pays de diversification entraînera inévitablement une demande plus prudente en matériaux de production, dont la Chine est depuis longtemps le principal fournisseur. Sans oublier que ces pays cherchent également à se diversifier, car ils sont confrontés à des exigences plus importantes à la lumière des réglementations sur les importations imposées, par exemple, par les États-Unis, sur les produits chinois.

Dans cet article, nous nous sommes concentrés sur les tendances à court terme. Mais le processus de diversification des supply chains nécessite des ressources financières et du temps pour se manifester pleinement. C'est pourquoi nous nous pencherons dans notre prochain article sur l’analyse des investissements directs étrangers dans les principaux pays concernés, afin d’identifier les pistes potentiellement porteuses de changements à long terme dans la reconfiguration des chaînes d'approvisionnement.

[1] Sauf précision contraire, les données relatives aux PECO dans ce document se réfèrent toutes aux données de ces cinq pays.

[2] Les données sur les échanges de biens intermédiaires entre l'ASEAN et la Chine en 2022 ne sont pas disponibles. Toutefois, étant donné que les importations de l'ASEAN restent davantage axées sur la fabrication de biens pour l’exportation, les matériaux de production constituent une part importante des importations de l'ASEAN. Par exemple, en janvier 2023, 93 % des importations vietnamiennes totales étaient des matériaux de production. Par conséquent, les importations totales des secteurs sélectionnés constituent également une bonne référence pour comprendre la tendance. La même logique s'applique au cas de l'Inde, car nous ne disposons pas des données sur les échanges de biens intermédiaires entre l'Inde et la Chine en 2022.

[3] Source des données : Données de l'OCDE sur l'utilisation finale.

[4] Ici, les biens d’équipement font référence aux données commerciales des codes SH 84 et 85.

[5] Les données relatives aux biens intermédiaires et aux biens de consommation sont basées sur la classification BEC. Comme nous nous concentrons sur l'industrie manufacturière, nous avons exclu les produits des secteurs de l'alimentation et de l'énergie. Les biens intermédiaires se réfèrent aux codes 21*, 22*, 42* et 53*.

Ganyi Zhang

Docteur en sciences politiques